Сегодня нам с вами предстоит узнать, может ли ИП работать с НДС. Да и вообще, предстоит познакомиться с разнообразными системами налогообложения в России, которые применяются специально для индивидуальных предпринимателей. На самом деле, данный вопрос крайне важен. Ведь в зависимости от вашего решения будет меняться размер налогов, а также их количество. Поэтому стоит разузнать обо всех возможных вариантах развития событий. Может быть, вам невыгодно будет работать по той или иной системе.

Платят ли НДС

Для начала стоит понять, кто платит НДС. Ведь некоторые полагают, что так называемый налог на добавленную стоимость не уплачивается индивидуальными предпринимателями. На самом деле это не совсем так.

Как уже было сказано, многое зависит от вашей системы налогообложения. В некоторых случаях ИП должны будут платить НДС. Причем в обязательном порядке. Также данный платеж производится организациями, которые занимаются продажами. Впрочем, точно так же, как и предприниматели. Таким образом, если вы задумались, может ли ИП работать с НДС, ответ будет положительным. Вопрос в другом - при каких обстоятельствах и насколько это выгодно.

Общая система

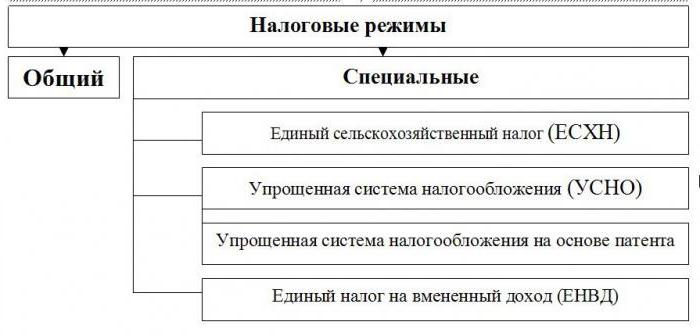

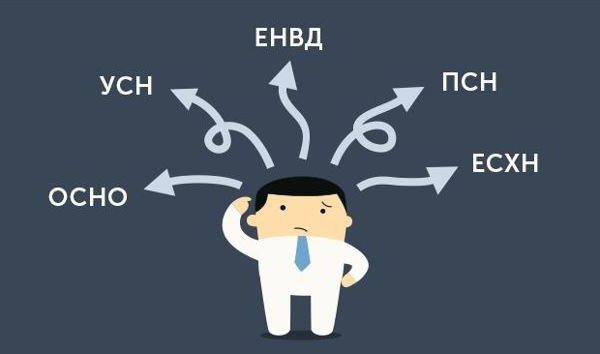

Чтобы понять все это, придется познакомиться с разнообразными системами налогообложения. И первый вариант, который только имеет место - это ИП на ОСНО. Данный вариант распространен в России, но он не всегда выгодный.

Общая система налогообложения - это тот вариант, что выбирается всеми предпринимателями по умолчанию. Вы будете работать по ней, если при регистрации в качестве ИП не был указан специальный режим.

Пожалуй, данная система является самой полной в отношении уплаты налогов. Здесь мороки с ними будет более чем достаточно. Прекрасно подходит для тех, кто собирается заниматься торговлей, преимущественно оптовой. В остальном ИП на ОСНО - не совсем выгодный вариант. В частности, если вы работать планируете самостоятельно и только "на себя", придется присмотреться к особым (специальным) налоговым режимам. Среди них вы обязательно подберете себе что-то подходящее.

ОСНО и налоги

Итак, мы выяснили, может ли ИП работать с НДС. Но в каких случаях данный вариант имеет место? Если вы выбрали ОСНО, то налог на добавленную стоимость придется платить в обязательном порядке. В принципе, именно из-за него выгодно выбирать данную систему при ведении оптовых продаж.

Какие вообще придется платить налоги индивидуальному предпринимателю, если он предпочел работать при помощи общей системы налогообложения? Тут список не слишком большой, но вычеты получаются серьезные.

Первый платеж, который придется внести в казну государства - это наш НДС. На данный момент он составляет 18% от суммы, полученной за проданные вами товары. Точные цифры придется каждый раз рассчитывать самостоятельно. Как нетрудно догадаться, это нефиксированный платеж. Впрочем, как и большинство налогов в России.

Что платит ИП при работе по ОСНО, помимо НДС? Налоги на имущество. Они рассчитываются по общим принципам для всех организаций. Если у вас нет недвижимости в собственности, то данный платеж аннулируется. И вы сможете его избежать.

Последнее, но не менее важное - это налог на прибыль. Индивидуальные предприниматели при работе по ОСНО будут платить 13%. А вот организациям повезло меньше - их ожидает изъятие 20% от полученной прибыли.

ЕНВД

В зависимости от того, как работает ИП, следует выбирать ту или иную систему налогообложения. Как мы уже выяснили, есть ОСНО. Данный вариант выгоден в том случае, когда вы планируете заниматься оптовой торговлей. Ведь именно здесь появляется НДС, который способен порадовать вас.

Но есть еще и так называемые специальные режимы. Налогообложение ИП подразумевает свободу выбора оных. Правда, одновременно работать вы можете только по одной системе. К примеру, не самый распространенный вариант - это ЕНВД. Или, как его еще называют, "вмененка".

Данный вариант используется далеко не всеми. Ведь существует специальный перечень деятельности, при которой возможно использование ЕНВД. При несоответствии вашего бизнеса выдвинутым требованиям придется или переходить на ОСНО, или выбирать какой-нибудь другой специальный режим. ЕНВД помогает уменьшать ваши страховые взносы. Так что иногда данный вариант действительно выгоден. Обычно он выбирается тогда, когда это в принципе возможно. И не важно, с сотрудниками ли вы работаете, или только "на себя".

Фиксированный платеж

Может ли ИП работать с НДС? Мы уже выяснили, что вообще такая возможность имеет место. Но только при ОСНО. Как быть, если вы выбрать "вмененку"? Тут можно только порадоваться. Почему?

Дело все в том, что ЕНВД подразумевает выплату фиксированного налога. Правда, расчет будет проходить при помощи установленных коэффициентов для того или иного отчетного налогового периода. Сумма выплаты будет зависеть от многочисленных факторов: размера помещения, используемого в вашем бизнесе, количества работников или транспортных средств и так далее. Для каждого вида деятельности характерны собственные критерии, влияющие на сумму уплачиваемого налога. Учтите данный фактор при выборе системы налогообложения.

Отличительная особенность ЕНВД - это то, что налоги ИП в данном случае не зависят от ваших доходов. Поэтому иногда этот вариант развития событий действительно может оказаться выгодным. Например, когда у вас высокая прибыль, а размер налога с учетом всех факторов оказывается маленьким.

Патенты

Что дальше? Налогообложение ИП - это очень трудный вопрос. С каждым годом российское законодательство терпит изменения, которые довольно часто положительно сказываются на предпринимательстве. К примеру, недавно был введен новый специальный налоговый режим. Он называется патентным.

Что подразумевается под ним? Вы должны будете купить специальный документ, подтверждающий ваши права на ведение той или иной деятельности - патент. Это единственный платеж, который от вас потребуется. После никаких налогов и прочих взносов вы не платите в казну государства. Можно сказать, за все заплачено заранее.

Патентный режим доступен не для всех видов деятельности. Но он прекрасно подходит гражданам, которые хотят попробовать себя в качестве индивидуального предпринимателя. Ведь минимальный срок действия патента - 1 месяц, а максимальный - год. После придется снова покупать данное разрешение на ведение той или иной деятельности.

Сколько будет стоить патент? Тут все зависит от нескольких факторов. Во-первых, от вашей деятельности. Во-вторых, от региона проживания (регистрации в качестве предпринимателя). В-третьих, от срока, на который приобретается документ. Как уже было сказано, никакие налоги ИП при работе по данной схеме платить не должен.

УСН

Правда, на этом разговор не заканчивается. Ведь у индивидуальных предпринимателей есть выбор системы налогообложения, причем не такой уж и маленький. Еще один вариант - это УСН. Для ИП зачастую именно данный вариант является выгодным, а также подходящим для минимальных денежных потерь. В народе зовется "упрощенкой".

Главное преимущество данной системы - это то, что она не требует никакой дополнительной бумажной волокиты и огромного количества отчетностей. Например, во всех предыдущих случаях вам придется регистрировать кассовый аппарат, вести специальную книжку доходов и расходов, а также чековую книгу. А при работе по УСН для ИП данные формы отчетности отсутствуют. Достаточно просто раз в год подавать налоговую декларацию.

Что платим по УСН

Что платит ИП, если он решил работать по "упрощенке"? Тут вариантов несколько. Первый - это когда у вас есть и доходы, и расходы. В данном случае вам придется уплачивать налог в размере от 5 до 15%, который берется от суммы, полученной после вычета из прибыли всех ваших затрат на ведение деятельности. Точная налоговая ставка зависит от вашей деятельности и региона проживания. Узнавать эти данные придется в налоговой службе вашего города.

Если же у вас нет никаких расходов, то целесообразнее рассчитываться с государством по второй схеме. Она подразумевает уплату 6% от вашей прибыли в год. И больше ничего. Разве что отчисления в Пенсионный фонд и Фонд обязательного медицинского страхования. Эти платежи устанавливаются ежегодно в фиксированном размере. Правда, если ваша прибыль составляет более 300 000 рублей в год, то придется дополнительно перечислять 1% от вашей прибыли.

Может ли ИП работать с НДС при выборе УСН? Нет, это исключено. Все, что может сделать индивидуальный предприниматель в данном случае - это выбрать конкретную схему расчета налогов. "Доходы - расходы" прекрасно подходит тогда, когда у вас в деле огромные траты. В противном случае желательно выбирать вариант с уплатой 6% от прибыли.

ЕСХН

Последний расклад, который только имеет место быть - это ЕСХН. Данное налогообложение ИП должен использовать, если он работает с сельскохозяйственной продукцией или перерабатывает ее. Причем самостоятельно.

По правде говоря, подобный вариант встречается в России крайне редко. Ведь он подразумевает довольно серьезную налоговую нагрузку. Так что предприниматели, которые замешаны в сельскохозяйственной деятельности, предпочитают работать по ОСНО или патентам. Все реже и реже встречается ЕСХН. Теперь понятно, кто платит НДС и какую систему налогообложения стоит выбирать.