Налоговая система в России имеет огромное множество разнообразных нюансов. О них придется узнавать в обязательном порядке, чтобы не нарушать закон. Что должен делать каждый налогоплательщик? Какие у него есть возможности в отношении современной налоговой системы? Может быть, имеют место какие-то особенности? Очень часто граждане слышат аббревиатуру НДФЛ. И тогда возникает вопрос о том, что же это такое. Крайне важный момент, который достоин внимания. Что такое НДФЛ? Как его платить? Какие есть в данной области возможности у налогоплательщика? Обо всем этом далее.

Прибыль

В действительности разобраться в нашем сегодняшнем вопросе довольно легко. Особенно если вы вообще знакомы с системой налогообложения в Российской Федерации.

Что такое НДФЛ? Это регулярные выплаты в казну государства от того или иного налогоплательщика. Своеобразный обязательный налог, от которого никто не имеет права уклоняться. Наверняка вам известно, что любая прибыль гражданина в России облагается соответствующими выплатами?

Так вот, если вы задумались о том, что такое НДФЛ, можно ответить легко и просто - это налог на доходы физических лиц. Вы должны уплачивать данный взнос в казну государства каждый раз, когда получаете от кого-то денежные средства. Причем в обязательном порядке. Да, есть исключения и свои правила, тонкости и особенности в данном вопросе. Но, в целом, НДФЛ платится всеми налогоплательщиками.

Когда платить

Собственно говоря, если поинтересоваться информацией в отношении прибыли, то можно выяснить - не все поступления облагаются налогами. Поэтому бывают исключения. Точно так же, как и везде.

Что такое НДФЛ, мы с вами разобрались. Но когда именно и за что нужно перечислять денежные средства в казну государства? Этот вопрос тоже крайне важен. Ведь без знания оного можно не заплатить или, наоборот, перечислить лишние деньги в казну государства. Ни первый, ни второй вариант не радуют.

НДФЛ платится почти с любого вашего дохода. Это касается и заработной платы, и получения наследства, и поступлений денег от сдачи/реализации недвижимости. Так что, не важно, как именно вы заработали - все равно определенный процент придется отдать государству. Таковы законы в России. Разнообразные сделки тоже требуют оформления и уплаты налогов. Например, если вы продаете недвижимость.

Не платить

Правда, налог на доходы физических лиц (НДФЛ) может и не требоваться. Бывают исключения из правил. Вообще, наш сегодняшний платеж принято называть подоходным налогом. Он платится со всей прибыли, которая только получается налогоплательщиком. За редким исключением.

Когда можно увильнуть от уплаты? Случаев не так уж и много. Во-первых, подарки от близких родственников не облагаются данным взносом в казну государства. То есть, если кто-то дарит вам деньги, с них налоги не платятся.

Во-вторых, сделки с недвижимостью, которая была у вас в собственности более 3-х лет. Они тоже не требуют определенной уплаты в казну государства. Поэтому иногда перед той или иной сделкой имеет смысл подождать несколько лет. Особенно если речь идет о крупных суммах.

В-третьих, наследство, которое было получено от близких родственников, тоже не облагается НДФЛ. Сюда же относятся еще и дарственные. Но, опять же, полученные только от близких родственников. К ним относят:

- супругов;

- родителей;

- внуков;

- братьев и сестер;

- бабушек и дедушек;

- детей.

Как видите, не так уж и мало исключений, если задуматься. Уплата НДФЛ - это вполне обыденный процесс, с которым знаком почти каждый налогоплательщик. И не стоит пугаться его. Лучше узнать особенности, предусмотренные российским законодательством в отношении налога на доходы физических лиц.

Сколько и когда

К примеру, сколько вы должны будете отдать в том или ином случае. Ведь какие-то ограничения имеют место! НДФЛ взимается в нефиксированной форме. Все зависит от вашей прибыли. Зато можно точно сказать, сколько в процентах потребуется отдать государству. Сумма налога составляет на 2016 год 13%. Именно столько вы будете платить налоговым органам в каждом отчетном периоде за полученную прибыль.

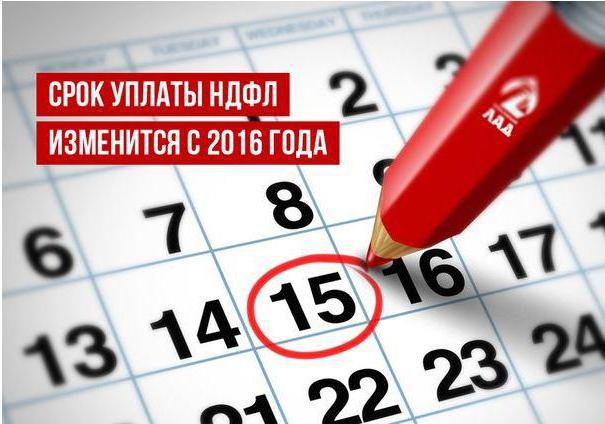

А в какие сроки придется уложиться с уплатой? Справка НДФЛ (декларация) и заявление подаются ежегодно физическими лицами. Либо ежеквартально/ежемесячно. Но отчитаться о своих доходах и произвести оплату счета придется до 30 апреля каждого года. При этом происходит уплата налога за предыдущий год. То есть, в 2014 мы платим за 2013, в 2015 - за 2014 и так далее. Ничего трудного для понимания, верно?

Вообще оплатить подоходный налог можно до 15 июля. Но на практике граждане подают декларацию и стараются тут же быстро рассчитаться с государством. Это избавляет от лишних проблем в будущем.

Вычеты

Если честно, то у всех налогоплательщиков есть еще одна очень интересная возможность. Какая? Например, можно произвести возмещение НДФЛ при покупке квартиры или любой другой недвижимости. Что это значит?

В России при совершении тех или иных сделок при наличии дохода вы можете вернуть себе часть потраченных средств. Этот процесс называется налоговым вычетом. Он составляет, как и подоходный налог, 13% от указанной суммы. Оформляется не слишком трудно, но требует определенной подготовки. Если вы не имеете никакого дохода, то вычет не получится получить.

К слову, возмещение НДФЛ возможно во многих случаях. Как мы уже выяснили, если речь идет о сделках с недвижимостью, можно без проблем вернуть себе 13% от ваших трат. Даже когда имеет место ипотека. Также сюда относится лечение и обучение. Вы работаете официально и у вас есть дети? Тогда имеете полное право уменьшить при помощи соответствующего вычета (он называется просто "на детей") налоговую базу. А значит, немного увеличить прибыль, а сам налог понизить. В общем, вариантов много.

Декларация

Не важно, о чем идет речь - о вычете или уплате налога на доходы физических лиц. И в первом, и во втором случае придется предъявить определенный перечень документов в налоговые органы. Особое место имеет так называемая справка НДФЛ. Если точнее, налоговая декларация.

Это - самый важный документ. Без него нельзя ни вычет получить, ни отчитаться за свои доходы перед государством. Это отчетный документ, который играет важную роль. В народе называется 3-НДФЛ.

Заполняется налогоплательщиком самостоятельно. При желании можно обратиться в службы, которые быстро помогут вам при решении поставленной задачи. Если честно, то никаких особых сведений тут не содержится. Обычно только данные о налогоплательщике, расходах и доходах (источниках). И не более того. Так что, учтите это.

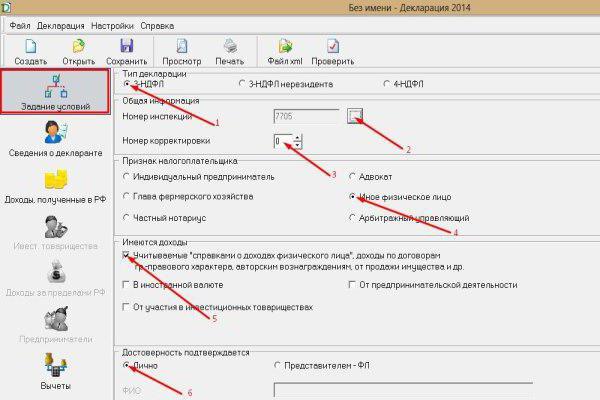

Форма 3-НДФЛ заполняется на компьютере в специальной программе. Ведь если работать с программным обеспечением, то все расчеты оно произведет самостоятельно. А вам достаточно будет просто заполнить обязательные поля (они все подписаны и помечены), после чего нажать на кнопку "Сформировать" и получить готовую декларацию для подачи в налоговую. Заполнение формы НДФЛ не требует никаких существенных знаний. Во всяком случае, если речь идет о физических лицах. В специальном приложении есть комментарии ко всем операциям, которые помогут быстро разделаться с отчетностью.

Подтверждение доходов

Отдельное место выделяется справкам о доходах. Они нужны всегда, особенно если речь идет о возмещении налогового вычета. Называется данный документ 2-НДФЛ. Не путайте его с налоговой декларацией! Это совершенно другая бумага.

Форма 2-НФДЛ - это своеобразная справка о вашей заработной плате. Она выдается в бухгалтерии у вашего работодателя. Причем вы не должны будете ничего заполнять, только запросить и получить ее. Без такого документа налоговый вычет просто не имеет места.

Лишь в редких случаях придется самостоятельно заниматься решением поставленной задачи. Когда? Например, если вы работаете на себя. В таком случае придется изучить коды справки 2-НДФЛ и указать их при изготовлении оной. К слову, она получается в том же приложении, что и налоговая декларация (отчетность). Просто выберите соответствующий пункт, затем просмотрите все предложенные коды с комментариями, отметьте тот вариант, что подходит вам, а затем сформируйте справку и распечатайте ее. К слову, для вычета потребуется только оригинал документа.

Как платить

Что такое НДФЛ, мы уже разобрались. Более того, стали понятны основные документы, которые потребуются и для самого налога, и для вычета. Но вопрос в другом - как можно оплатить долг перед государством? После этого можно будет уже выяснять полный перечень всех необходимых документов и для вычета, и для самого налога.

На самом деле, тут нет ничего трудного для понимания. В целом, имеется очень много альтернатив уплаты НДФЛ. Пример тому - использование кассы в банке или терминала в налоговых органах (в некоторых регионах такая техника имеется). Если перечислить все возможные способы уплаты, можно выделить среди них:

- банк (через кассу);

- терминалы оплаты;

- касса в налоговом органе (если есть);

- через портал "Госуслуги";

- посредством сервиса "Оплата госуслуг";

- интернет-банкинг (вроде "Сбербанк Онлайн");

- виртуальным кошельком;

- при помощи банкоматов.

Как видите, тут альтернативных решений более чем достаточно. Чего не сказать о вычете. Ведь вы можете вернуть деньги только на банковский счет или на карту. Никаких электронных сервисов или дополнительных кошельков! Именно такие правила установлены в Российской Федерации.

Сбор для вычета

Обратить внимание нужно на налоговый вычет. Именно он интересует налогоплательщиков. Даже больше, чем уплата соответствующего налога. Для него никаких особых документов не требуется. А вот вычет - совсем другое дело.

Что придется предъявить в налоговую службу для получения оного? Список документов может изменяться, в зависимости от ситуации. Но обычно нужно принести с собой (копии и оригиналы):

- паспорт;

- налоговую декларацию;

- справку 2-НДФЛ;

- документы на собственность (для сделок с недвижимостью);

- договор купли-продажи (тоже для разных сделок);

- договоры на оказание услуг/обучение;

- чеки, квитанции и платежки, подтверждающие траты;

- лицензии и аккредитации заведений (для вузов и медицинских учреждений);

- трудовую книжку;

- военный билет (для мужчин);

- ИНН и СНИЛС;

- пенсионное удостоверение (если есть);

- свидетельства о браке/разводе/рождении детей;

- заявление установленного образца;

- банковские реквизиты счета;

- справки об уплате процентов по ипотечному договору (если вычет связан с ипотекой);

- справки об обучении в вузе (для студентов очной формы до 23 лет).

В принципе, это все. Далее просто отнесите документы с заявлением в налоговую службу и подождите некоторое время. Вашу заявку рассмотрят, после чего вынесут окончательное решение относительно выплат. Если оно удовлетворительное, то приблизительно через 1-2 месяца на счет, указанный в заявлении, вы получите возврат.

Если не платить

Некоторые задумываются над тем, что будет, если не платить НДФЛ. Тут ответить однозначно тоже не получится, ведь в России бывает всякое. Вообще, такой поступок трактуется, как нарушение закона. И он уголовно наказуем. Обычно за отсутствие отчетности с вас взимут штраф, а также потребуют объяснить, почему вы не декларировали доход. До тюрьмы обычно дело не доходит.

Хотя, на практике сейчас многие увиливают от уплаты подоходного налога. Особенно если заработок маленький. Например, можно попытаться скрыть прибыль от аренды жилья или недвижимости. Помните, последствия предугать невозможно, вы действуете на свой страх и риск. Самое безобидное - это явка с объяснением, самое страшное - тюремное заключение.

Как считают

Вообще, у любого налога есть своя формула расчета. И у НДФЛ она тоже имеется. Не слишком сложная для понимания, но все же. Постарайтесь запомнить ее, чтобы самостоятельно в любой момент суметь рассчитать сумму, которую придется отдать от вашей прибыли государству.

Обычно просто нужно умножить налоговую ставку на соответствующую базу. Первый пункт - это и есть наши 13%. Столько отдается от доходов физических лиц. А вот налоговая база - это ваша прибыль, из который делается после вычет. Например, на ребенка. Можно просто сказать, что в отношении физических лиц - это деньги, которые вы получаете на руки. Ничего трудного нет.

Пример

Рассмотрим конкретный вариант развития событий. Предположим, что у нас есть несовершеннолетний ребенок. И при этом официальный оклад в месяц составляет 20 000 рублей. Сколько нужно будет платить в России при подобном раскладе событий?

Стандартный налоговый вычет на 1 ребенка составит 1 400 рублей. На эту сумму уменьшается наша налоговая база. Точные данные по вычетам желательно постоянно смотреть на сайте ФНС России, они очень часто меняются. Отсюда получаем:

13%*(20 000-1 400)=13%*18 600=2 418 рубля. Именно такую сумму вычтут из нашей зарплаты за месяц. Это и есть подоходный налог.

Если бы ребенка не было, то получили бы самую простую формулу: 20 000*13%=2 600. Разница не очень большая, но она все равно имеется.

Итоги

Вот мы и выяснили, что такое НДФЛ. Более того, теперь понятно, как правильно рассчитать данный налог, когда его можно не платить, и в каких случаях имеет место соответствующий налоговый вычет. Данный вопрос в России крайне актуален, но он больше не будет проблемой.

Налог на доходы физических лиц - это то, с чем знаком каждый. Помните, любая ваша прибыль должна декларироваться до 30 апреля каждого года, а затем в тех или иных случаях с нее удержится 13%. Есть и некоторые исключения, но они тоже отныне не загадка. Не уклоняйтесь от уплаты НДФЛ, иначе можно нажить множество проблем.