Налоговая декларация представляет собой официальное заявление плательщика о доходах, полученных им за конкретный период, льготах и скидках, которые на них распространяются. Данный документ представляется в уполномоченный орган по специальной утвержденной форме. На основании информации, присутствующей в нем, и налоговых ставок, действующих в период сдачи, ФСН контролирует размер сбора, подлежащего к уплате. В законодательстве присутствует множество различных вариантов формирования благоприятных условий для предпринимателей. Не остались без внимания и те субъекты, которые по тем или другим причинам были вынуждены приостановить свою деятельность. Для таких предпринимателей предусмотрена единая упрощенная налоговая декларация. Рассмотрим этот документ подробнее.

Общие сведения

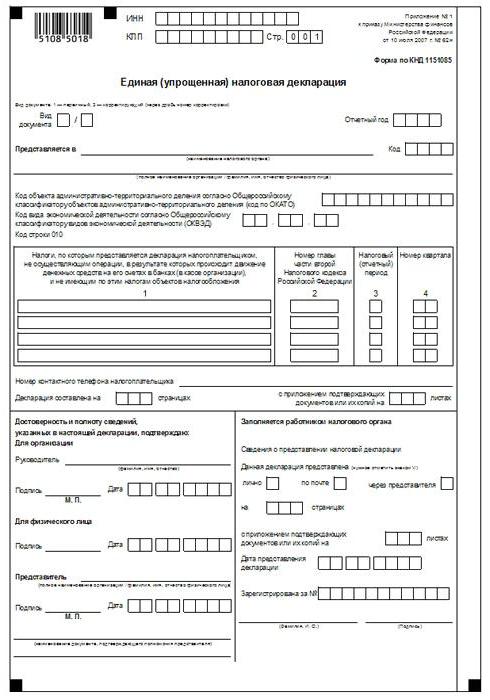

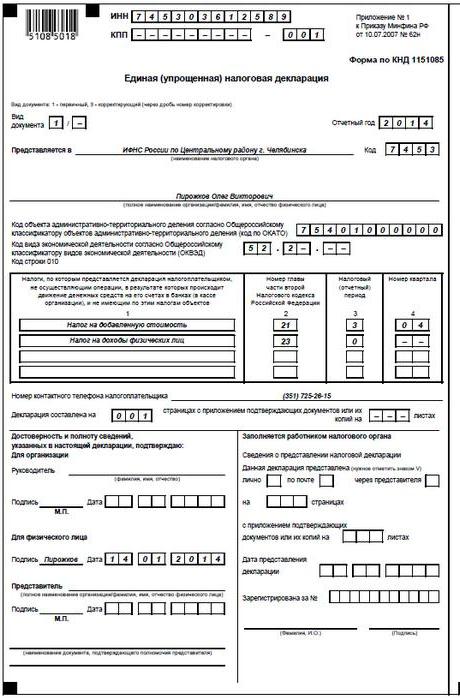

Единая упрощенная налоговая декларация, образец которой представлен в статье, утверждена приказом Минфина № 62н. Этот документ подается в уполномоченный контрольный орган субъектами, являющимися плательщиками по нескольким сборам, но не осуществлявшими деятельность на протяжении отчетного периода, не проводившими никаких операций, повлекших перемещение средств в их кассах или на банковских счетах, и не имеющих объектов обложения по данным отчислениям. Проще говоря, единая упрощенная налоговая декларация – бланк сводной информации по нулевой отчетности. Порядок ее представления регламентируется пунктом 2 ст. 80 НК. Форма документа по КНД 1151085.

Важный момент

Единая упрощенная форма налоговой декларации предназначена для тех предпринимателей, у которых на протяжении отчетного периода на счетах либо в кассе полностью отсутствовали какие-либо перемещения средств. Некоторые субъекты неверно понимают это правило. Ряд предпринимателей считают, что полное отсутствие средств – это отсутствие дохода. Необходимо отметить, что расходы предприятия выступают как перемещение денег. В соответствии с положениями глав 21, 25, 30, 24 НК, плательщик не освобождается от обязанности отчислять сборы в бюджет, если он не осуществлял продажу услуг, работ, товаров.

Особенности

Единая упрощенная налоговая декларация для ИП, по своей сути, заменяет отчетность по трем обязательным платежам:

- НДС.

- Отчисления с дохода.

- Налог с имущества.

Но имеют место ситуации, когда плательщик, не ведущий деятельность и не получающий доход, не может использовать ЕУНД. Например, ОС находятся в аренде, плата по которой влияет на величину прибыли и должна отражаться в соответствующей декларации. В этом случае предприятие, не осуществляющее деятельность, терпит убытки. Аренда может оплачиваться с р/с и быть указана с НДС. В этом случае организация подает отчетность по налогу на доб. стоимость. Если у предприятия в штате числится сотрудник, ему выплачивается зарплата. Это, соответственно, влечет расход организации. В таких случаях единая упрощенная налоговая декларация использоваться не может.

Отдельный случай

Сдача единой упрощенной налоговой декларации осуществляется вновь созданным предприятием, не ведущим деятельность, еще не открывшим банковского счета и не имеющим на балансе основных средств. Это значит, что уставной капитал организации должен формироваться из активов, которые не подлежат обложению.

Общий порядок

Единая упрощенная налоговая декларация состоит из 2 листов. На первом указывают те виды отчислений, по которым, собственно, предоставляется отчетность. Во второй лист вносится информация о плательщике – физлице, который не является предпринимателем. Квартал выступает отчетным периодом, по которому предъявляется единая упрощенная налоговая декларация. Срок предоставления – не позже 20 числа месяца, который наступает после окончания периода. Документ предъявляется в ФНС по месту расположения организации либо адресу проживания физлица. Отчетность подают в электронном либо бумажном виде.

Плательщик может прийти в ФНС лично или отправить в службу своего представителя. Также закон допускает направление документа по почте. Если плательщиком будут пропущены сроки сдачи единой упрощенной налоговой декларации, на него налагается штраф по статье 119 НК. При направлении документа заказным письмом следует составить дополнительно опись вложения. В бумажном виде предоставляется 2 экземпляра отчетности. В электронной форме декларация сдается непосредственно через сайт ФНС или по договору через ЭДО. Если документ предъявляется представителем, у него должна быть доверенность, подтверждающая соответствующие полномочия.

Единая упрощенная налоговая декларация: образец заполнения (правила)

В целом документ мало чем отличается от обычной отчетности. Тем не менее при его составлении следует придерживаться ряда правил. Единая упрощенная налоговая декларация может оформляться на компьютере или вручную. Индивидуальным предпринимателям сведения следует вносить только на первую страницу. При заполнении допускается использовать черные или синие чернила. В обе страницы отчетности информацию нужно вносить физлицам, не являющимся предпринимателями и не указывающим ИНН. Исправления в декларации не допускаются.

Страница 1

В поле "ИНН" организациям и ИП следует указать свой номер налогоплательщика в соответствии со свидетельством, выданном ФСН о постановке на учет. Графу "КПП" индивидуальные предприниматели не заполняют. Соответственно, сведения здесь указываются только организациями. Графу "Вид документа" заполняют следующим образом:

- Если отчетность предоставляется первый раз – ставят "1/ - ".

- Если первое исправление, указывают "3/1".

- Если исправление второе – "3/2".

В графе "Отчетный год", соответственно, указывается год, в который предоставляется ЕУНД. В строку "Предоставляется в..." вписывают наименование подразделения ФНС, в которое предоставляется упрощенная декларация. Если документ подает физлицо, его Ф.И.О. указываются без сокращений (полностью, по паспортным данным). Организации вписывают свое полное название. В строке "Код ОКАТО" указывают код по ОКТМО (изменения введены с 1 января 2014 г.). В графу "Код вида эконом. деятельности по ОКВЭД" вписывают цифровое обозначение по классификатору. Коды присутствуют в выписке ЕГРЮЛ или ЕГРИП.

Таблицы

В графах 1 и 2 указывают построчно наименование налогов, по которым сдается упрощенная декларация. Отчисления необходимо вносить в соответствии с установленной нумерацией глав, содержащихся во второй части НК. Далее в документе присутствует Приложение 1. Во второй его графе указывают номер соответствующей главы НК. Если в качестве налогового периода выступает квартал, в ячейке графы три проставляют 3. В четвертой строке указывается, собственно, номер самого квартала, за который подается отчетность:

- Первый – 01.

- Второй – 02.

- Третий – 03.

- Четвертый – 04.

Для бюджетных отчислений, налоговый период которых установлен в год, а для отчетных – полугодие, квартал, девять месяцев, в соответствующей ячейке строки 3 вписывают значение периода:

- Квартал – 3.

- Год – 0.

- 9 мес. – 9.

- Полугодие – 6.

В самой графе ставят прочерк.

Дополнительные сведения

В строке "Контактный телефон плательщика" номер указывают в любом формате. В графу "Декларация оформлена на страницах" вписывают количество листов, из которых состоит документ (002, например). В строке "с приложением удостоверяющих (подтверждающих) документов либо их копий" указывают число листов, приложенных к отчетности. Если они отсутствуют, ставится прочерк.

Подтверждение достоверности

Полнота и действительность сведений должна быть заверена:

- Только подписью плательщика, если им выступает физлицо (предприниматель в том числе).

- Наименованием документа, подтверждающим полномочия (доверенность), если документ предъявляет представитель субъекта.

- Подписью руководителя с расшифровкой, печатью, если декларация сдается организацией.

Во всех случаях обязательно ставится дата составления документа.

Ответственность

В законодательстве устанавливаются различные санкции для субъектов, нарушивших сроки сдачи налоговой декларации. При несвоевременном предоставлении отчетности индивидуальному предпринимателю может быть вменен штраф в 1 тыс. рублей - в случае если обязательные отчисления были совершены в бюджет. Если налог уплачен не был, то дополнительно начисляется пеня в размере 5% от суммы задолженности, но не менее 1 тыс. р. Следует также отметить, что если предприниматель не имел права предоставлять упрощенную декларацию, но сдал ее, ему грозит штраф по непредоставленным отчетностям относительно тех налогов, по которым он должен был отчитаться.

Что делать, если ЕУНД предъявлена по ошибке?

На практике бывают ситуации, когда упрощенная декларация была сдана, а на расчетном счете либо в кассе после этого началось движение средств или был выявлен объект обложения. Как поступать в таком случае? В данной ситуации следует подавать уточненные декларации по налогам, отраженным в упрощенном документе. При этом номер корректировки будет 1. Первичной отчетностью в этом случае выступает упрощенная декларация, сданная ранее. По ЕУНД уточнения не предоставляются. Данное положение основывается на письмах Минфина и мнениях судов.

Заключение

Случаи, когда допускается сдавать единую упрощенную отчетность, достаточно четко определены в законодательстве. В первую очередь это отсутствие движения средств в кассе либо на счетах предприятия. Речь идет не только о поступлении прибыли, но и о совершении расходных операций. Отсутствие движения денег по кассе и расчетным счетам фактически является приостановлением какой-либо деятельности предприятия. То есть в данном случае не могут осуществляться и приходные, ни расходные операции. Этот момент необходимо четко понимать во избежание возникновения проблем с налоговой службой.

В законодательстве отсутствуют какие-либо ограничения по числу предоставлений ЕУНД. Это означает, что предприниматель может сдавать упрощенную налоговую отчетность в течение нескольких периодов. Введение этого документа в оборот позволяет существенно сэкономить время как контрольной службы, так и самого плательщика. Упрощенная декларация состоит всего из двух листов, заполнение которых, как правило, не сопровождается какими-либо сложностями.