В соответствии с действующим законодательством, не позднее 25-го числа месяца, идущего за предыдущим налоговым периодом, любой компанией в обязательном порядке должна составляться декларация НДС. Инструкция по заполнению должна быть известна каждому уполномоченному на это действие лицу, но некоторые не могут разобраться в отдельных особенностях, а любые ошибки здесь являются достаточно неприятными.

Что это такое?

Налоговая декларация – это специальное заявление плательщика налогов:

- о произведенных расходах и полученной прибыли;

- различных объектах, подлежащих налогообложению;

- налоговой базе и льготах;

- основных источниках доходов;

- вычисленной сумме налога;

- другой информации, которая может служить основанием для исчисления и осуществления налоговой выплаты.

Каждой компанией по месту своего учета в ФНС в соответствии с установленными форматами должна быть в электронном виде предоставлена декларация НДС. Инструкция по заполнению включает в себя все основные требования к информации, размещенной в таких документах. Достаточно сделать все правильно и исключить какие-либо ошибки. Также стоит отметить тот факт, что к декларации нужно прилагать всю соответствующую документацию, перечень которой также определяется действующим Налоговым кодексом.

Важно знать

Не все знают о том, что с 2014 года в действие вступает новая редакция, в соответствии с которой каждый налогоплательщик или же налоговый агент в обязательном порядке должен предоставить в ФНС по своему месту учета специализированную декларацию в электронном виде по указанному формату через специализированные каналы связи при помощи оператора ЭДО. При этом здесь нет никакой разницы в том, какое количество сотрудников работает в компании – в любом случае должна быть составлена декларация НДС. Инструкция по заполнению до 31 декабря 2013 года предусматривала необходимость руководствоваться пунктом № 3 статьи 80 действующего Налогового кодекса, который позволял предоставлять отчеты на бумажных носителях, если среднесписочное количество сотрудников компании было менее 100 человек. Также в электронном виде может предоставляться и любая документация, которая по НК должна быть предъявлена вместе с декларацией.

Кто может сдавать на бумаге?

Если различные организации и индивидуальные предприниматели за три предшествующих месяца имели в общей сумме выручку от продажи каких-либо товаров без учета НДС не более двух миллионов рублей, то в таком случае ими не должна составляться соответствующая декларация НДС. Инструкция по заполнению предусматривает также полное освобождение таких лиц от каких-либо обязанностей налогоплательщика.

Но при этом не стоит забывать о том, что если такой налогоплательщик решил выставить потребителю счет-фактуру, в которой выделил сумму налога, то в таком случае она в обязательном порядке должна быть предоставлена в бюджет государства. Соответственно, в связи с этим уже должна соблюдаться пошаговая инструкция заполнения декларации по НДС и учитываться особенности составления данного документа.

Налогоплательщики, которые решили перейти на ЕНВД, ЕСХН, УСН или ПСН, не могут быть признаны плательщиками НДС, но те компании или предприниматели, которые используют «вмененку»-ЕНВД или «упрощенку»-УСН, все-таки должны будут оплачивать налоги при ввозе на территорию России каких-либо товаров. Помимо всего прочего, в случае использования ЕНВД, ЕСХН, УСН или ПСН предусматривается также пошаговая инструкция заполнения декларации по НДС, если проводятся различные операции по договорам простого или инвестиционного товарищества, а также доверительного управления каким-либо имуществом или концессионным соглашением.

Если компания на УСН выставляет счет-фактуру, в котором выделяется НДС, ею также должен быть уплачен данный налог с подачей соответствующей декларации. Другими словами, та организация, которая использует УСН с объектом налогообложения «доходы», своим клиентам выставляет счет-фактуру, где выделяется НДС, что автоматически обязывает ее в полной мере выплатить данный налог в государственный бюджет и подать в соответствующий орган все документы так, как этого требует инструкция по заполнению налоговой декларации по НДС. При этом, осуществляя расчет единого налога, сумма НДС не должна быть включена в общую сумму прибыли.

Представление единой упрощенной декларации

Если плательщик налогов не занимается проведением каких-либо операций, в процессе которых осуществляется движение денежных средств через его банковские счета, а также не распоряжается каким-либо объектами налогообложения по НДС, то в таком случае инструкция по заполнению налоговой декларации по НДС предусматривает возможность предоставления им упрощенной декларации. В ФНС говорят о том, что для таких плательщиков не предусматривается требование представления всех документов исключительно в электронном формате.

Что будет, если не представить?

Любой компанией своевременно должна представляться декларация НДС. Инструкция по заполнению, особенности действующего законодательства и правовые нормы – все это четко указывает на то, что подача документов должна осуществляться в установленные сроки, а в противном случае на компанию возлагается штраф, размер которого составляет 5 % от самого налога. Данный штраф придется выплачивать за каждый неполный или полный месяц просрочки с того дня, который устанавливается последним для подачи данной декларации, в то время как общая сумма штрафа не может превышать 30 % от всего налога или составлять меньше 1000 рублей.

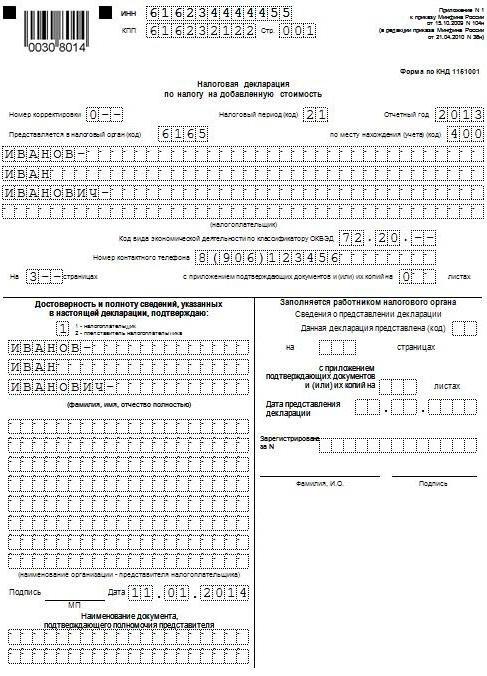

Пример заполнения

Далее нами будет представлен стандартный пример того, как заполняется декларация НДС (инструкция по заполнению). Условия подачи данного документа изменяются в зависимости от того, в какой сфере работает компания и насколько крупным является данный бизнес. Мы используем данные налогового учета, предоставленные компанией ООО «Газпром» за первый квартал 2015 года. Все операции, связанные с реализацией продукции, облагаются налогом по ставке 18 %, и все операции, которые должны учитываться в процессе составления декларации, указаны далее:

- Октябрь 2014 года. В бюджет был перечислен НДС, который удерживается с оплаты аренды различного муниципального имущества в октябре, ноябре и декабре 2014 года. Аренда имущества осуществляется в соответствии с договором, заключенным с комитетом, занимающимся управлением имуществом города Мытищи в Московской области. Общая стоимость аренды составляет 600 000 рублей (с учетом НДС в размере 91 525 рублей). 2 октября 2014 года выпущен счет-фактура № 502 на сумму НДС, который удерживался с платы за аренду за IV квартал 2014 года, что было занесено в книгу покупок - 600 000 руб. (включая НДС в размере 91 525 рублей).

- Январь 2015 года. От ООО «Гамма» был получен аванс в счет будущей поставки готовой продукции в соответствии с договором № 1. 14 января 2015 года был выставлен счет-фактура на предварительную оплату «Гермесу», что было занесено в книгу продаж - 2 360 000 руб. (включая НДС в размере 360 000 руб.).

- Январь 2015 года. По договору № 2 ООО «Мастер» была отгружена готовая продукция. 19 января 2015 года «Мастеру» был выставлен счет-фактура № 2, что было занесено в книгу продаж - 590 000 руб. (включая НДС в размере 90 000 руб.).

- Январь 2015 года. В бюджет был перечислен НДС, который удерживается с оплаты аренды муниципального имущества в январе, феврале и марте 2015 года. Аренда имущества осуществляется в соответствии с договором, заключенным с комитетом, занимающимся управлением муниципальным имуществом города Мытищи Московской области. Общая стоимость аренды составляет 600 000 рублей (включая НДС в размере 91 525 рублей). На сумму НДС, удержанного с арендной платы за IV квартал 2014 года, был выставлен счет-фактура № 3 от 20 января 2015 г., что было занесено в книгу продаж - 600 000 руб. (включая НДС в размере 91 525 руб.).

- Февраль 2015 года. Поставщику материалов, которым выступает ООО «Модус», перечисляется аванс в соответствии с договором № 3. 3 февраля 2015 года «Модус» составил и предоставил счет-фактуру № 45, выделяя сумму НДС, что было зарегистрировано в книге покупок на общую сумму 236 000 рублей (включая НДС в размере 36 000 руб.).

- Февраль 2015 года. У ООО «Модус» были куплены и приняты к счету материалы, необходимые для производства продукции в соответствии с договором № 4. Все материалы в IV квартале 2014 года были оплачены авансом, и с этого аванса был принят к вычету НДС в IV квартале 2014 года. От компании «Модус» 5 февраля 2015 года был получен счет-фактура № 150, что было зарегистрировано в книге покупок. 22 октября 2014 года был выставлен счет-фактура на предварительную оплату № 1230, что было занесено в книгу продаж на общую сумму 1 770 000 рублей (включая НДС в размере 270 000 рублей).

- Март 2015 года. В соответствии с договором № 5, заключенным с ООО «РАО ЕС», была отгружена готовая продукция. 16 марта 2015 года ООО «РАО ЕС» был выставлен счет-фактура № 4, что было занесено в книгу продаж на общую сумму 1 062 000 рублей (включая НДС в размере 162 000 рублей).

В соответствии с пунктом № 3 действующего порядка в состав отчета не включаются разделы 4, 5, 6, 7, 10, 11, 12, а также отдельные приложения к 3, 8 и 9-му разделам, то есть их не должна включать в себя декларация НДС. Инструкция по заполнению (условия подачи) предусматривает при этом массу других тонкостей, которые также нужно учитывать.

Ключевые особенности

Заполнение 10-го и 11-го разделов должно осуществляться только в том случае, если были получены или выставлены счета-фактуры в пределах деятельности в интересах других лиц, основываясь:

- на договорах комиссии или агентских соглашениях;

- договорах транспортной экспедиции, если по ним в составе доходов, по которым должна подаваться декларация НДС, инструкция по заполнению (основные правила), учитываются только доходы, полученные как вознаграждение;

- выполнении различных функций застройщика.

При этом стоит отметить, что в данном случае не всеми должна подаваться декларация НДС. Инструкция по заполнению (правила) предусматривает выполнение этих обязательств в том случае, если предприниматель (организация), которым заполняется этот документ, соответствует одному из следующих условий:

- является плательщиком налога;

- освобожден от исполнения обязанностей плательщика налогов, связанных с установлением и уплатой НДС, или же в принципе не является плательщиком данного налога, но в то же время действует на правах налогового агента.

В данном списке отсутствуют лица, которые не представляют собой плательщиков данного налога (если они не налоговые агенты) и которыми, соответственно, не должна составляться декларация НДС. Инструкция по заполнению, сроки сдачи и прочие нюансы такими лицами не должны учитываться, но, если они выставляют какие-то счета-фактуры в процессе ведения от своего имени посреднической деятельности, в налоговый орган необходимо будет представить детальный журнал учета выставленных и полученных счетов в электронной форме, используя телекоммуникационные каналы связи. Сделать это нужно не позднее двадцатого числа месяца, следующего за истекающим кварталом.

Безошибочное заполнение

Инструкция по заполнению декларации по возмещению НДС многим людям может показаться достаточно сложной, поэтому во избежание ошибок налоговая служба разработала и показала на официальном сайте все необходимые контрольные соотношения. При этом стоит отметить, что там предусматривается не только арифметический контроль различных показателей отчетности, но еще и логический. В преимущественном большинстве случаев такие соотношения в свои продукты закладываются разработчиками специализированных бухгалтерских программ, при помощи которых более легко заполняется декларация НДС. Инструкция по заполнению (образец декларации см. выше) на официальном сайте позволяет примерно понять, как могут отреагировать инспекторы при возникновении каких-либо расхождений в декларации НДС-2016.

Также стоит отметить, что на сайте ФНС РФ можно найти контрольные соотношения по ряду других налогов.

Инструкция

ФНС РФ разработала собственное руководство по тому, как должна заполняться декларация НДС (инструкция по заполнению). Подробная инструкция включает в себя рекомендованный перечень действий для налогоплательщиков, которые должны ими выполняться после предоставления специального требования. При этом стоит отметить, что данное требование направляется в том случае, если налоговый орган выявляет какие-то несоответствия или противоречия, и при этом содержит в себе полный перечень операций, по которым были обнаружены расхождения.

Порядок действий

Сам порядок является следующим:

- Налоговому органу передается квитанция о том, что в электронной форме были приняты требования по ТКС на протяжении шести дней с того момента, как данное требование было им отправлено;

- Касательно всех записей, указанных в полученном требовании, проводится детальная проверка правильности заполнения декларации, а также сверяется запись, отраженная в ней, с составленным счетом-фактурой. Отдельное внимание уделяется корректности заполнения различных реквизитов записей, по которым были найдены расхождения. Это могут быть номера, даты, правильность расчета суммы налога, суммовые показатели. Если принятие счета-фактуры к вычету осуществлялось по частям (то есть несколько раз), то в таком случае дополнительно осуществляется проверка общей суммы НДС, которая принималась к вычету по всем записям данного счета, включая также учет предыдущих периодов.

- Представляется уточненная декларация, в которой указаны правильные сведения в случае выявления в декларации каких-либо ошибок, приводящих к снижению общей суммы уплачиваемого налога.

- Если ошибка, указанная в декларации, не сказалась на сумме НДС, то в таком случае предоставляются подробные пояснения с указанием правильной информации. Также рекомендуется представлять уточненные декларации. Пояснения могут представляться в свободной форме на бумаге или иметь формализованный вид через оператора ЭДО. Для того чтобы направлять пояснения в формализованном виде, предварительно стоит удостовериться в том, что у оператора ЭДО или разработчика используемой вами учетной системы есть такая возможность.

- Если после проведения проверки корректности заполнения не удалось найти каких-либо ошибок, в соответствующий налоговый орган через представление пояснений отсылается об этом уведомление.

Также стоит отметить, что при экспорте в страны Таможенного союза тоже должна соблюдаться инструкция по заполнению декларации по НДС (Беларусь и Казахстан), и это также нужно учитывать при заполнении бумаг во время такой транспортировки.

Все эти особенности нужно обязательно учитывать при заполнении подобных документов. Оформлению налоговой декларации, а также правильности и наличию мелких деталей уделяется достаточно большое внимание, поэтому нужно позаботиться о том, чтобы все они присутствовали, а ваша компания в конечном итоге не была оштрафована из-за каких-то мелких недочетов. Помимо штрафных санкций, повторное заполнение и перепроверка всей документации - это дополнительная потеря времени, которая также никому не нужна.