При выявлении ошибок в предоставленной контрольным органам отчетности, необходима подача уточненной декларации. В НК присутствует ст. 81, регламентирующая порядок ее предоставления. Рассмотрим далее, как осуществляется заполнение уточняющей декларации.

Общие вопросы

В ряде случаев после предоставления отчетности в ФНС, плательщик обнаруживает, что в документации не отражены те или иные сведения или присутствуют ошибки, в связи с которыми облагаемая база изменяется. Соответственно, это повлияет и на величину обязательного платежа. В соответствии с 81 статьей НК, субъектом должна быть сдана уточненная декларация. В первую очередь плательщик должен установить, приводят ли ошибки в отчетности к занижению величины платежа. В соответствии с этим, у него возникнет право или обязанность внести корректировки в документ.

Общие правила

В соответствии со статьями 81 и 54 НК, в случае выявления ошибок в текущем периоде при исчислении базы, относящейся к предыдущим временным отрезкам, перерасчет обязательств осуществляется в промежутке обнаружения неточности. Плательщиком, таким образом, предоставляется уточненная налоговая декларация за тот срок, в котором было допущено искажение. Дополнительно к ней в некоторых случаях инспекция требует предъявить справку-расчет. В ней отражаются причины внесения корректировок в отчетность, направленную ранее. На практике нередко возникают определенные сложности при оформлении документа. При заполнении декларации следует учесть ряд специфических моментов.

Нюансы

Уточненная декларация должна содержать правильно рассчитанные суммы платежа, а не разницу между корректной ее величиной и уже осуществленным перечислением. Результаты выполненных инспекцией проверок за период, в котором выявлены ошибки, учитывать в измененной отчетности нет необходимости. Срок предоставления корректирующего документа в НК не определен. В этой связи уточненная декларация может отправляться в любой момент после выявления ошибки. Недочет будет признан исправленным только в том случае, если субъектом будет предоставлена уточненная декларация. Если же контрольный орган начнет или направит уведомление о назначении проверки, то корректирующий документ составлять смысла нет.

Пример

Организация во 2-м квартале 2007 г. обнаружила искажение, допущенное в 1-м кв. Соответственно, бухгалтерская и налоговая декларация были сданы с ошибками. Предприятию необходимо предоставить корректирующий документ. Уточнить декларацию прибыли и прочих отчислений нужно, таким образом, за 1 квартал. В бухучете исправление ошибок осуществляется по правилам пункта 11 Указаний о порядке оформления и предоставления отчетности. Они утверждены приказом Минфина № 67н от 22.07.2003 г. Согласно Указаниям, при выявлении ошибок в пределах отчетного года любые исправления в предоставленную ранее отчетность вносить нет необходимости. Корректировки учитывают в том месяце, в котором были обнаружены искажения. Следует принять во внимание, что если при уточнении налоговая сумма уменьшится, контрольный орган может провести повторную проверку периода, в отношении которого вносятся изменения. Однако это допускается, если он находится в пределах трех лет, предшествовавших тому году, в котором выявлено искажение.

Специфика срока предоставления

Как выше было указано, в НК не установлен четкий период, в который предоставляется уточненная декларация по налогу на прибыль или иным платежам. Из этого следует, что при предъявлении корректирующего документа в текущем году за те периоды, по которым давностный срок истек, контрольная инстанция не может отказать в его принятии. Вместе с тем выездная проверка может охватывать только 3 предшествующих года до того, в котором вынесено соответствующее решение. Из этого следует, что, если предприятие выявило ошибку ща период, на который инспекция не распространяется, исправлять ее смысла нет. В первую очередь это обуславливается тем, что ФНС не сможет проверить этот временной отрезок, даже при возникновении недоимки у плательщика. Кроме этого, субъект не сможет вернуть либо засчитать переплату, если при исправлении сумма отчисления уменьшиться. Пересмотр обязательств плательщика, таким образом, за рамками трехлетнего периода невозможен.

Спорная ситуация

Согласно ст. 78 Кодекса, излишне уплаченная сумма должна быть зачтена в счет будущих платежей по данному либо другим налогам, недоимки по иным отчислениям или возвращена. Соответствующее заявление может направляться в течение трех лет с даты выплаты. В такой ситуации может возникнуть проблема. Плательщиком предоставляется уточненная декларация с уменьшенной суммой отчисления и заявление о зачете. На дату направления документов период, в который контрольный орган вправе проверить отчетность, истек. Соответственно, у инспекции нет оснований для выполнения полноценных мероприятий в отношении документации.

В этом случае ФНС рекомендует территориальному подразделению принять корректирующую декларацию. Заявление о зачете или возврате при этом рассматривается с учетом предоставленных плательщиком подтверждающих бумаг с последующим вынесением соответствующего решения. Таким образом, бремя доказывания ложится на субъекта. Если предоставляется уточненная декларация по НДС и в ней сумма отчисления уменьшена, то соответствующее заявление на зачет/возврат удовлетворено не будет. Для этого платежа установлен иной момент, с которого начинается исчисление давностного срока. Им является календарное число окончания соответствующего периода. Если уточненная декларация по НДС подана после 3 лет с момента завершения временного отрезка, в котором выявлена положительная разница, ее возмещение не производится.

Образец уточненной декларации

Оформление осуществляется на таком же бланке, что был использован для внесения первоначальных сведений. Уточненная декларация по УСН или иной системе обложения включает в себя те же листы, которые присутствовали в исходной отчетности, с заменой неправильных сведений корректными, а также дополнением не указанных ранее данных. Разделы 8-12 содержат специальное поле. Оно заполняется только при уточнениях декларации – 001 "Актуальность ранее предоставленных данных". Разделы 8-9 оформляется плательщиком, 10-11 – агентами. В разд. 12 вносятся сведения лицами, не отчисляющими НДС, однако предоставившими счета-фактуры клиентам. Показатель графы 001 может иметь одно из следующих значений:

- 0 – в случае необходимости откорректировать отраженные данные в данном разделе. В прочие поля с признаком 0 вносят правильную информацию.

- 1 – если изменения вносить не нужно, поскольку предоставленные ранее данные корректны. В прочих полях проставляются прочерки.

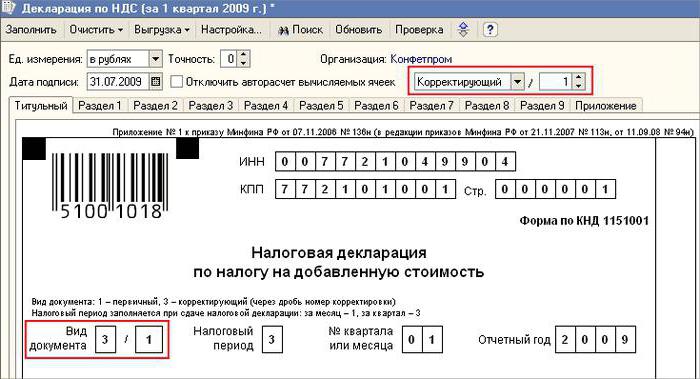

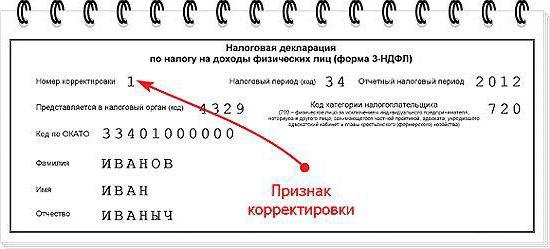

На титульной странице также присутствует поле, обязательное для заполнения, - номер корректировки. В него вносят число, которое соответствует порядковому номеру указания изменений в отчетность. В случае первичной подачи декларации ставится 001. При каждой последующей корректировке число меняется по нарастающей – 002, 003 и так далее.

Особенности преемства

Некоторые сложности возникают при предоставлении корректирующего документа в отношении предприятия, переставшего существовать, но его обязанности и права перешли к другой компании. Такая ситуация характерна для реорганизации, выполняемой в форме присоединения. Здесь следует обратиться к ст. 50 НК. В п. 5 сказано, что в случае присоединения одного юрлица к другому, в качестве правопреемника относительно обязанности по отчислению обязательных платежей выступает присоединившее предприятие. Если преемник выявил в отчетностях, предоставленных компанией до реорганизации, искажения, приведшие к занижению суммы, подлежащей уплате, то он должен составить корректирующий документ и предъявить его от своего имени. Уточненная декларация направляется по месту учета присоединившей организации.

Важный момент

Не стоит забывать, что определенность с местом предоставления корректирующего документа не освобождает предприятие-преемника от установления бюджета, в который должна поступить сумма. Если это федеральный уровень, то сложности не возникнет. Проблемы могут быть, если налог должен быть зачислен в региональный бюджет. Допустим, при реорганизации в виде присоединения юрлицо, находившееся на территории одного из субъектов страны, перестает существовать. За время его работы выявлены ошибки в предоставленных ранее отчетностях. Правопреемник при этом находится в другом регионе. Он подает корректирующий документ по адресу своего учета, а сумму недоимки погашает в бюджет того субъекта, в который она должна была быть отчислена присоединенным предприятием.

Дополнительно

В случае обнаружения в отчетности недостоверной информации и искажений, не приводящих к снижению налоговой суммы, предоставление корректирующего документа является правом, а не обязанностью плательщика. В прежней редакции ст. 81 НК такая формулировка отсутствовала. В результате право субъекта не во всех случаях соотносилось с обязанностью инспекции принять измененную отчетность. В настоящее время становится очевидной неправомерность отказа ФНС. Контрольная структура обязана принять уточненную декларацию и зарегистрировать ее не позже дня (рабочего), который следует за календарным числом предоставления документов.

Освобождение от ответственности

Уточненная декларация может использоваться в качестве механизма, избавляющего плательщика от наложения штрафных санкций. Такая ситуация допускается при определенных условиях. Если корректирующая отчетность предоставлена в инспекцию после окончания срока подачи декларации и периода отчисления платежа, то субъект освобождается от ответственности, если:

- Документы направлены до момента, когда лицо узнало о выявлении контрольным органом факта уменьшения сумм к уплате или назначения выездной проверки. При этом до предоставления корректирующей отчетности субъект отчислил недостающий платеж и пени.

- Уточненная декларация предоставлена после выездной проверки за соответствующий период, по итогам которой не было выявлено ошибок или неотражения тех или иных сведений, приводящих к занижению сумм к уплате.

Освобождение от ответственности предполагает исключение наложения штрафных санкций. При этом обязанность уплаты пеней остается. Это обусловлено тем, что они не относятся к мерам налоговой ответственности. Кроме этого, Постановлением ВАС №5 от 28.02.2001 г. установлено, что в указанных случаях имеется в виду освобождение от ответственности, определенной 120 и 122 статьями НК.

Заключение

Вопрос, касающийся проведения зачета налоговых сумм по корректирующей декларации, решается контрольным органом после регистрации измененной отчетности. Инспекция может отказать субъекту. В этом случае уточненная декларация будет только зарегистрирована и учтена. При положительном решении служащий ФНС должен совершить ряд действий. В первую очередь он обязан аннулировать регистрацию поданной уточненной декларации. После этого он применяет особый порядок фиксации корректирующего документа. Если ошибка, приводящая к изменению суммы налога, выявлена по истечении трехлетнего периода, субъект может не подавать уточненную декларацию. В данном случае предоставление корректирующего документа является не обязанностью, а правом плательщика.