Многим известно такое понятие, как налоговый вычет. Но как его получить? Каков порядок оформления данной государственной поддержки? И какой установлен срок возврата налогового вычета? На самом деле разобраться во всем этом не так уж и трудно. Почему? Главное - с умом подойти к решению поставленной задачи. Ведь основная проблема у граждан при столкновении с налоговыми вычетами - это сбор нужных документов. Все о данном процессе представлено нашему вниманию далее.

Что такое

Знать срок возврата налогового вычета - это только половина дела. Для начала стоит разобраться, о чем вообще идет речь. Ведь не всем понятно, что такое налоговый вычет. Кому он положен? Как оформляется? У всех ли есть возможность получения данной государственной поддержки?

Налоговый вычет - это возврат гражданам 13% от суммы, уплаченной за те или иные услуги. То есть своеобразная компенсация от государства. Только вот в отношении получения оной есть некоторые ограничения. О чем идет речь?

Ограничения

Подобная возможность имеется только у налогоплательщиков. А если точнее, то у всех трудоспособных граждан, которые имеют облагаемую подоходным налогом прибыль. Неработающие или работающие без оформления (не официально) не имеют никаких прав на получение налогового вычета. Такие правила на данный момент установлены в РФ.

Возврат налога тоже не бесконечен. Как уже было сказано, вы можете вернуть себе только 13% от трат. Но при этом лимит средств тут тоже имеет место. К примеру, имущественный вычет не может превышать в общей сложности 260 000 рублей. Именно такую сумму вам вернут. И не более того. Этот фактор нужно учитывать.

Какими бывают

Каким может быть возврат налога, а точнее, налоговый вычет? Дело все в том, что имеют место разнообразные варианты развития событий. У населения имеется довольно обширный список случаев, при которых люди имеют право на возврат 13% от собственных трат. Так что предлагает государство РФ своим гражданам?

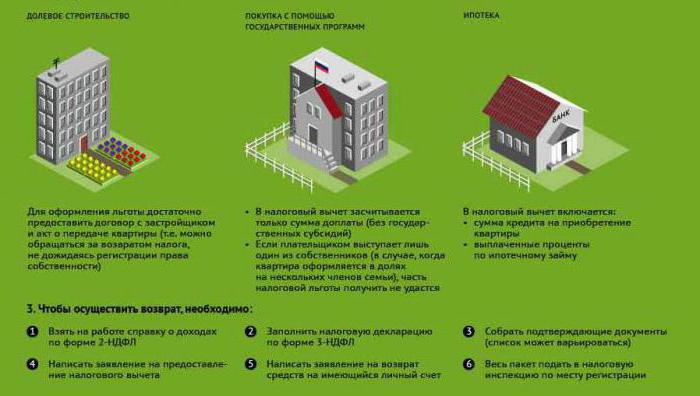

Все чаще и чаще осуществляется возврат налогового вычета при покупке квартиры. Такой вариант называется имущественным. И его вы можете получить, если приобрели то или иное имущество (в нашем случае, квартиру). Причем неважно, как именно вы это сделали - при помощи наличного расчета или посредством ипотеки. И в первом, и во втором случаях имеет место налоговый вычет. Главное, чтобы у вас была прибыль, облагаемая подоходным налогом. Ничего трудного для понимания в этом нет.

Также имеет место возврат налога за обучение - как собственного, так и за ребенка. Только важно, чтобы гражданин обучался на очном отделении в университете. Налоговый вычет при этом можно получать только до достижения учащимся 23-летнего возраста. За своего ребенка возврат налога за обучение вы имеете право получить лишь тогда, когда оплачиваете данный процесс. И в том случае, если у ребенка нет никакой работы, то есть он простой студент.

Возможен также вычет за лечение. Распространенный вариант, который используется населением. Тут главное, чтобы вы самостоятельно оплачивали услуги. Либо чтобы это делал близкий родственник (супруг, родитель, ребенок, бабушка или дедушка, брат или сестра, внуки).

Для работающих граждан имеется еще один очень интересный вычет. Он называется "на детей". Оформляется непосредственно по месту вашего трудоустройства, помогает снизить налоговую базу, с которой у вас будут взимать 13% подоходного налога. Размер оного зависит от того, сколько у вас несовершеннолетних детей. На первых двух - 1 400 рублей, на последующих - 3 000. И точно такая же сумма вычета будет в случае, когда у вас ребенок-инвалид.

Сроки

А вот теперь можно узнать срок возврата налогового вычета. Тут вопрос можно разделить на несколько частей. Первая - это сколько времени у вас будет для того, чтобы обратиться в налоговые органы за получением. Вторая - как долго осуществляется процесс одобрения и выплаты.

В первом случае можно ответить довольно легко и просто. Сроки, установленные законом в отношении налоговых вычетов, составляют 3 года. Иными словами, после оплаты тех или иных услуг у вас будет всего 36 месяцев на то, чтобы оформить возврат денежных средств. Иначе вы попросту утратите данную способность.

А вот вопрос рассмотрения вашего запроса - это уже куда более серьезная тема. Точного ответа на вопрос о том, какой срок возврата налогового вычета, нет. Все зависит от скорости работы вашей налоговой службы.

Как правило, на данный процесс уходит порядка 4 месяцев. Из них около 1,5-2 будет рассматриваться ваше заявление. А уже остальное время отводится для непосредственного перечисления денег на ваш банковский счет. Таким образом, стоит учитывать, что в среднем срок возврата налогового вычета составляет 4-6 месяцев.

Куда обращаться

Некоторые не знают, куда именно стоит обращаться для получения нашей сегодняшней денежной компенсации за те или иные услуги. Ответ предельно прост - чтобы осуществить возврат налогового вычета при покупке квартиры, за обучение или по любым другим причинам, нужно обратиться в вашу налоговую службу. Речь идет об органе по месту прописки.

Правда, иногда целесообразнее принести документы в налоговую по месту вашего проживания. Особой разницы нет. Хотя на практике рекомендуется обращаться за вычетом в органы по месту вашей прописки. Какие документы нужны для налогового вычета? Все зависит от того, о каком именно случае идет речь. Но есть обязательный перечень документов, который от вас будут требовать постоянно.

Удостоверение личности

Первый обязательный документ - это удостоверение вашей личности. Под ним принято понимать паспорт гражданина РФ. Потребуется для любого налогового вычета, причем и оригинал, и копии. Достаточно просто снять их, нотариального заверения не требуется.

Вообще, вы имеете полное право на предоставление любого другого документа, удостоверяющего личность. Но, как показывает практика, без гражданского паспорта вам вполне могут не сделать вычет при покупке недвижимости или каких-либо иных тратах. Лучше лишний раз перестраховаться и не рисковать.

Доходы

Какие документы нужны для налогового вычета? В обязательном порядке вы должны будете как-то доказать свои доходы, которые облагаются налогами. Без доказательств вам на законных основаниях могут отказать в предоставлении вычета.

Что сюда можно отнести? Приложите к паспорту вашу трудовую книжку. Также не помешает трудовой договор с работодателем (не обязательно). Возьмите на работе (в бухгалтерии) справку формы 2-НДФЛ. Она заполняется работодателем, вам отдается в единственном экземпляре. И именно оригинал документа подается в налоговые органы для оформления налогового вычета. Копии оного не принимаются ни под каким предлогом.

Отчеты

Неважно, о каком вычете идет речь - будет ли осуществлен возврат налога за обучение или же за лечение. Главное - подготовить специальную налоговую отчетность и предъявить ее. Она называется просто - декларация. Возврат налогового вычета не может быть осуществлен без данного документа.

Как создать и заполнить налоговую декларацию? Для этого достаточно при помощи компьютера оформить документ под названием 3-НДФЛ. Именно он и называется налоговой декларацией. В отличие от 2-НДФЛ, эту бумагу вы должны самостоятельно заполнить и предоставить в соответствующие органы оригинал документа. Он оформляется в единственном экземпляре.

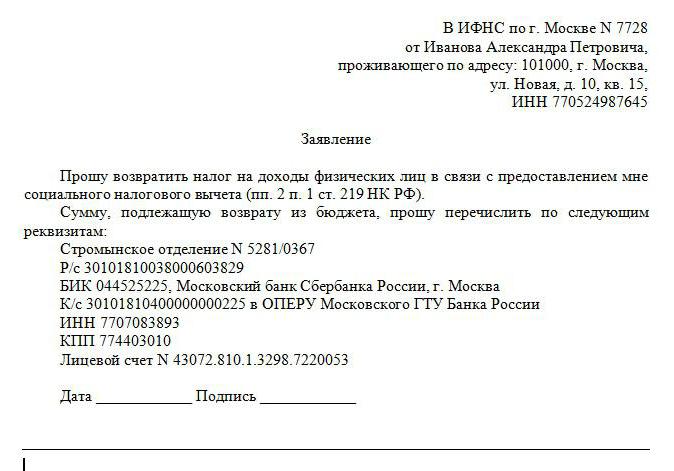

Заявление

Не стоит забывать, что вычет осуществляется только по личному заявлению гражданина. А значит, придется заранее составить и заполнить его. В принципе, ничего трудного в этом нет. При возникновении вопросов можно посмотреть в налоговых органах приблизительный образец заявления.

Что тут требуется написать? Налоговый орган, в который вы обращаетесь, а также личные данные с указанием причины подачи документов для вычета. Не стоит забывать об еще одном важном моменте: здесь вы должны будете написать реквизиты банковского счета, на который переводятся те или иные денежные средства. Точнее указать то, куда перевести 13% от ваших трат.

Если этих сведений не будет, высока вероятность получения отказа. Правда, в некоторых случаях разрешается донести реквизиты банковских счетов. Но это крайне редкое явление. Зачастую приходится исправить ситуацию и писать повторное заявление.

Платежки и чеки

Срок возврата налогового вычета нам уже известен. И большинство документов, необходимых для осуществления операции, тоже. К вышеперечисленным бумагам в любом случае нужно будет приложить доказательства ваших трат. Тут подойдут любые чеки, квитанции и платежки. Правда, в оригинале. Себе можете оставить копии.

Следите, чтобы данные в декларации, заявлении и платежном документе совпадали. Иначе вы не будете иметь возможности оформления вычета. Вам откажут в предоставлении услуги. Обычно с данным моментом проблем не возникает. Ведь подтвердить собственные траты не так уж и трудно. Когда речь идет о крупных сделках (именно за них, как правило, полагается возврат подоходного налога), все доказательства оплаты сохраняются на долгое время.

Прочее

Что ж, на этом можно закончить список всего самого необходимого для осуществления налогового вычета. Теперь стоит узнать о том, какие еще дополнительные документы от вас потребуют при тех или иных обстоятельствах.

Как правило, сюда относят:

- СНИЛС;

- ИНН;

- договор на оказание услуг (для возврата за лечение);

- рецепты на дорогостоящие лекарства (тоже в случае лечения);

- лицензия учреждения (медицинского или образовательного);

- аккредитация специальности (для вычета за обучение);

- пенсионное удостоверение;

- военный билет;

- договор купли-продажи (или ипотечный);

- справки об уплате процентов по ипотеке (для имущественных вычетов);

- справка студента;

- свидетельства о рождении детей;

- свидетельство о заключении/расторжении брака;

- документы, подтверждающие ваши права на то или иное имущество.