Ликвидность используют в том случае, если необходимо оценить способность юридического лица покрыть текущие обязательства из собственного имущества. Ликвидность находится в связке с той скоростью, с которой компания может превратить свое имущество в финансы. Коэффициент срочной ликвидности демонстрирует, какая доля долгов будет закрыта денежными ресурсами компании и их эквивалентами.

Понятие ликвидности компании

Коэффициенты ликвидности применяют к имущественным активам компании. Исходя из темпов реализации, они бывают:

- Высоколиквидные. Это имущество не требует продажи, либо продается практически моментально. Сюда включают краткосрочные финансовые вложения и средства.

- Быстроликвидные. Реализация этих активов длится недолго. Сюда относится задолженность дебиторов, причем краткосрочная.

- Среднеликвидные. Продается или с потерей части цены, или достаточно долго. Относятся запасы предприятия.

Три вида коэффициентов

Исходя из скорости реализации имущества, выделяют три вида показателей:

- Коэффициент абсолютной ликвидности, рассчитывающийся для активов с высокой платежеспособностью.

- Коэффициент срочной ликвидности (или быстрой). Определяется по сумме имущественных активов с высокой и быстрой ликвидностью.

- Коэффициент текущей ликвидности. Относится ко всем оборотным средствам.

Любой из этих показателей предоставляет шанс оценить ликвидность компании, учитывая привязку к дате.

Что такое срочная ликвидность

Коэффициент срочной ликвидности демонстрирует умение компании покрывать свои краткосрочные долги при помощи продажи высоколиквидных активов. Под ликвидными активами подразумевают деньги, краткосрочные финвложения, задолженность дебиторов, погашение которой ожидается в течение года.

Другая версия: берется вся сумма оборотных активов, из нее убирается сумма запасов.

Этот коэффициент широко применяется российскими и зарубежными компаниями вместе с коэффициентом текущей ликвидности. Но, в отличие от последнего, при вычислении срочной ликвидности из общего показателя оборотных активов убираются запасы, не являющиеся высоколиквидным средством.

Коэффициент быстрой (срочной) ликвидности демонстрирует соотношение денег и их эквивалентов. То есть этот коэффициент точнее показывает KPI ликвидности компании, нежели KPI текущей платежеспособности.

В работе компаний есть предположение, что с ростом коэффициентов ликвидности (срочной и текущей) повышается и умение предприятия покрывать свои обязательства. Но слишком высокие значения могут указывать на неэффективность использования оборотного капитала. Приведем пример: у предприятия есть большая сумма денежных средств, которую оно не использует, а могло бы вложить в активы прочих компаний и извлекать прибыль.

Что демонстрирует срочная ликвидность

Коэффициент срочной ликвидности предоставляет возможность рассчитать долю текущих долгов компании, которая может быть на протяжении небольшого временного отрезка покрыта собственными ресурсами. Расчет показателя производят на конкретное число или числа, если необходимо узнать динамику изменений коэффициента.

Подобный расчет платежеспособности больше всего интересен для партнеров компании, которые предоставляют ей займы. Но также показатели применяют и в интересах самой компании. Грамотность расчета, по большому счету, зависит от качества исходной информации, которая принимает участие при вычислении показателя.

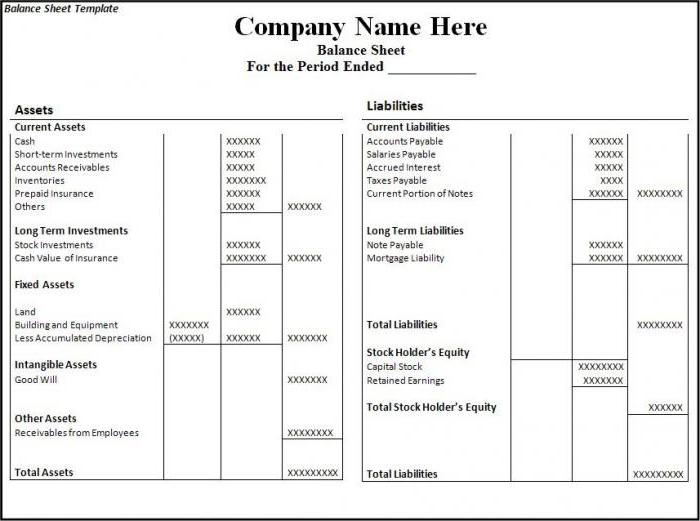

Информация для вычислений берется из финансовой отчетности предприятия. Вернее, из частей, в которых указываются оборотные активы и краткосрочные займы. При включении в эту информацию сведений об активах, настоящая скорость реализации которых будет ниже ожидаемой (как пример: данные о ценных бумагах, не внушающие доверия, или просроченная дебиторская задолженность), реальная картина станет уже искаженной. Вследствие этого при вычислениях важно в это же время исследовать и качество данных, которые были взяты для расчета. Если есть сомнения по качеству данных, лучше их исключать.

Как рассчитать коэффициент срочной ликвидности

Формула показателя выглядит так: соотношение количества активов, являющихся высоколиквидными и быстроликвидными, к объему долгов, которые необходимо покрыть в течение года.

Числитель – это сумма средств, краткосрочной задолженности дебиторов и таких же финансовых вложений. Также его можно рассчитать так: сумму оборотных активов уменьшить на размер запасов.

Краткосрочные обязательства – доля имеющихся долгов перед кредиторами.

Рассчитаем коэффициент срочной ликвидности по балансу:

Активы легкореализуемые (А1) / (Пассивы самые срочные (П1) + Кредиты и займы краткосрочные) = строка 1250 формы 1 + строка 1240 формы 1) / (строка 1520 формы 1 + строка 1510 формы 1).

Оптимальное значение: выше единицы. Показатель ниже демонстрирует необходимость регулярной работы с дебиторской задолженностью, чтобы у компании была возможность перевода части оборотных активов в средства для расчета со своими контрагентами.

Анализируем получившиеся показатели

Значение коэффициента срочной ликвидности трактуется по-разному.

Показатель равен единице: стоимость имущества, быстрореализуемого и высоколиквидного, покрывает задолженность.

Показатель выше единицы: есть возможность реализовать активы и покрыть текущие обязательства. После этого на руках еще будет часть средств, которая пойдет в распоряжение компании.

Коэффициент абсолютной (срочной) ликвидности ниже единицы: быстрореализуемых активов не хватает для погашения всей текущей задолженности на протяжении небольшого промежутка времени. Здесь оптимальным будет значение в границах от 0,7 до 1. Слишком низкие показатели являются неблагоприятными, особенно если в расчете много цифр, которые относятся к дебиторской задолженности.

Анализ динамики коэффициента

Исследование динамики может показать следующее:

- Рост показателя указывает на повышение у компании способности за короткий отрезок времени покрывать свои текущие обязательства. Но слишком высокие темпы роста указывают на снижение скорости оборота активов и, как следствие, снижение прибыльности компании.

- Уменьшение показателя демонстрирует падение платежеспособности (ликвидности) по отношению к краткосрочной задолженности.

Что оказывает влияние на платежеспособность

Зависимость от некоторых показателей можно определить по формуле вычисления. Увеличение показателей числителя будет означать и повышение значения. Иначе говоря, рост числа будет при увеличении статей:

- остаток денежных ресурсов;

- финансовые вложения в краткосрочном периоде;

- дебиторская задолженность, срок покрытия которой в течение года.

Повышение сумм, которые находятся в знаменателе, уменьшает значение коэффициента. Снижение показателя произойдет вследствие:

- повышения суммы кредитов, выданных на небольшой отрезок времени;

- увеличения краткосрочной задолженности перед тем, кто выдал займы;

- остальной задолженности перед кредиторами.

Заключение

Демонстрацией оптимальной работы компании выступает тот факт, что сумма, находящаяся в собственности, должна покрывать порядка двадцати процентов текущих пассивов. Но для некоторых российских организаций, принимая во внимание структуру краткосрочной задолженности и ее неоднородность, коэффициент может быть как минимум 0,5.

- Ксл = (оборотные активы – запасы) / краткосрочные пассивы.

Коэффициент срочной ликвидности, формула которого указана выше, демонстрирует возможность предприятия ответить по своим текущим обязательствам за счет продажи высоколиквидного имущества.