При аренде помещений, в особенности если она долгосрочная, субъекты, пользующиеся площадями, зачастую осуществляют вложения в эти ОС. Это делается для приведения объекта в состояние, при котором он наиболее полно будет соответствовать специфике хозяйственной деятельности и потребностям лица. Нередко в таких ситуациях возникают неотделимые улучшения. Аренде, как правоотношению, свойственны особенности. В частности, объект, в который лицо вкладывает средства, не принадлежит ему на праве собственности. Между тем неотделимые улучшения арендатора переходят в его законное владение. Однако иное условие может устанавливаться соглашением между сторонами. Рассмотрим далее подробнее, какими могут быть неотделимые улучшения арендованного объекта.

Общие сведения

Неотделимые улучшения – это качественные изменения, повышающие ценность объекта. Они могут быть направлены на:

- усовершенствование;

- улучшение свойств и технических характеристик;

- расширение спектра функциональных возможностей и пр.

При этом необходимо иметь в виду, что при ремонте объект не приобретает никаких новых качеств. Не улучшаются и его технические характеристики. В этой связи, ремонтные работы нельзя считать как неотделимые улучшения арендованного имущества. Ими могут признаваться такие действия, как:

- дооборудование;

- достройка;

- реконструкция;

- модернизация;

- техническое переоснащение.

Неотделимые улучшения – это такие изменения, которые нельзя изъять или демонтировать без причинения ущерба объекту.

Возмещение стоимости

Неотделимые улучшения арендованного имущества осуществляются за счет субъекта, пользующегося им по условиям соглашения с собственником. После прекращения его действия лицо вправе рассчитывать на возмещение расходов. Однако законодательство предусматривает ряд условий для компенсации. Так, расходы на неотделимые улучшения арендодатель возмещает только в том случае, если изменения были осуществлены с его согласия. Иное условие может прописываться в законодательстве. Неотделимые улучшения имущества, осуществленные за счет амортизационных отчислений от него, выступают в качестве собственности законного владельца объекта.

Возможные сложности

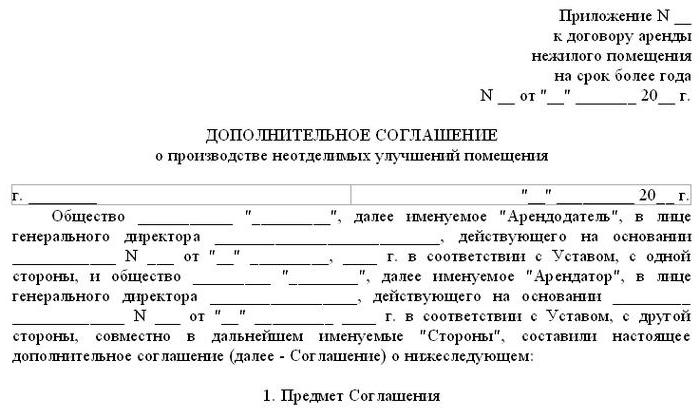

Прежде чем производить неотделимое улучшение, необходимо изучить условия соглашения. В документе может не определяться порядок их осуществления или может устанавливаться необходимость получения письменного согласия собственника. Соответственно, субъекту следует обратиться к законному владельцу объекта прежде, чем осуществлять неотделимые улучшения (образец дополнительного соглашения представлен в статье). Однако бывают ситуации, когда письменное согласие получить не представляется возможным. Такая проблема возникает, когда арендуется федеральное имущество. Вместе с этим пользователю необходимо произвести определенные изменения объекта для нормальной работы. В зависимости от того, будут ли возмещены расходы и будет ли получено согласие собственника, предприятие-пользователь выберет вариант учета расходов. Рассмотрим несколько ситуаций.

Изменения с согласия собственника с возмещением

По п. 1 ст. 256 НК, качественнее изменения, выполненные с разрешения законного владельца объекта с последующей компенсацией расходов на них, считаются амортизируемыми ОС. Учет неотделимых улучшений в этом случае осуществляется в соответствии с п. 1 ст. 258 НК. Капвложения, стоимость которых компенсируется пользователю собственником, амортизируются последним. В соответствии с п. 4 ст. 623 ГК, арендатор не будет иметь никаких прав на данные улучшения. По мнению Минфина, затраты пользователя, касающиеся качественных изменений объекта, при возмещении их собственником, выступают как расходы, совершенные в ходе выполнения работ для законного владельца. Если неотделимое улучшение осуществляется с согласия второй стороны, то это должно фиксироваться документально. В частности, данное условие прописывается в первоначальное соглашение либо в приложение к нему. При этом, если собственник компенсирует понесенные пользователем расходы, то затраты могут учитываться арендатором как издержки, обусловленные выполнением работ для законного владельца, при расчете налога на прибыль. При этом затраты должны соответствовать предписаниям п. 1 ст. 252 НК.

Важный момент

При составлении отчетности значение будет иметь время, когда происходит переход/передача неотделимых улучшений. Разъяснения даются в приказе Минфина № 91н от 13.10.2003 г. В п. 35 этого документа указано, что если в соответствии с соглашением капитальные вложения пользователя переходят собственнику, расходы по оконченным работам, подлежащие возмещению, должны быть списаны со счета по вложениям во внеоборотные активы. При этом статья расчетов дебетуется. Но если договор неотделимых улучшений предусматривает переход их к собственнику объекта с возмещением остаточной стоимости пользователю, их осуществившему, капвложения относят в состав ОС законного владельца до окончания срока действия соглашения.

Изменения объекта с разрешения без компенсации

Капвложения в объекты, предоставленные в аренду, в виде неотделимых улучшений, выполненных с согласия собственника, считаются амортизируемыми средствами. Это положение установлено в п. 1 ст. 256 НК. В п. 1 ст. 258 кодекса прописано, что капвложения, которые произведены с разрешения собственника, стоимость которых не компенсируется им, амортизируется субъектом, осуществившим неотделимое улучшение. Это делается на протяжении срока действия соглашения. В расчет принимаются суммы амортизации, определенные исходя из периода полезной эксплуатации. Он устанавливается для ОС либо капвложений в них по классификации основных средств, утвержденнойправительством. Амортизация начисляется с первого числа м-ца, идущего за периодом, в который неотделимое улучшение вводится в эксплуатацию.

Нюансы

По п. 5 ПБУ 6/01, к основным средствам относят капвложения в арендованные ОС. В Методических указаниях в п. 35 сказано, что если по заключенному соглашению они выступают в качестве собственности законного владельца объекта, расходы по завершенным работам списывают с кредита счета по вложениям во внеоборотные активы. При этом дебетуется статья учета ОС. На сумму затрат пользователь открывает отдельную инвентарную карточку на каждый объект.

Изменения без согласия собственника

В законодательстве отсутствует прямой запрет на выполнение неотделимых улучшений без разрешения арендодателя. Между тем, пользователь должен понимать, что в случае осуществления им качественных изменений, собственник вряд ли будет возмещать расходы. Кроме этого, согласно положениям ст. 622 ГК, в случае прекращения действия соглашения, лицо обязано вернуть объект законному владельцу таким же, как он его получил, с учетом нормальной степени износа либо в состоянии, оговоренном сторонами. Из этого следует, что собственник вполне имеет право требовать от субъекта приведения помещения в первоначальный вид. Это повлечет определенные затраты. Если предприятие при этом захочет принять указанные расходы при расчете налога на прибыль, то могут возникнуть серьезные фискальные риски. Обусловлены они положениями п. 1 ст. 256 НК. Согласно норме, в качестве амортизируемого имущества могут выступать только те капвложения в арендуемые ОС, которые осуществлены с разрешения собственника. Из этого следует, что у плательщиков-пользователей, которые произвели их без согласия законного владельца, отсутствуют основания для признания затрат в целях обложения по налогу с прибыли.

Риски, связанные с НДС

Они также следуют из положений п. 1 ст. 256 НК. Если затраты на неотделимое улучшение не принимаются к расчету при начислении налога, то и доказать, что они осуществлялись для выполнения операций, признаваемых как объекты обложения НДС, будет весьма проблематично. Несмотря на то что эти отчисления не имеют прямой законодательной связи друг с другом, контрольные органы внимательно следят за соблюдением порядка их исчисления. Поэтому в указанной выше ситуации с большой долей вероятности НДС не будет принят к вычету. Даже если плательщик готов отстаивать в суде свою позицию, нет гарантии, что его заявления будут удовлетворены, - инстанции, как правило, принимают сторону контрольных органов.

Возможный выход из ситуации

Учитывая вышесказанное, наименее рискованным можно считать следующий подход:

- Затраты на неотделимые улучшения в целях обложения налогом с прибыли не учитываются.

- НДС к вычету не принимается.

В данном случае следует помнить, что по подп. 1 п. 1 ст. 146 НК, в качестве объекта налога на доб. стоимость выступает передача на территории России продукции (исполнение работ, предоставление услуг) для собственных нужд, затраты на которые не участвуют в расчете (в том числе через начисление амортизации) при определении налога с прибыли. Другими словами, если улучшения имущества производятся собственными силами и издержки по ним не учитываются, то плательщик начисляет и уплачивает НДС со стоимости выполненных им работ. Соответственно, налог на доб. стоимость можно будет принимать к вычету. В результате сумма отчисления в бюджет будет уменьшена.

Ключевые условия

Поскольку ПБУ 6/01 не устанавливает каких-либо ограничений, качественные изменения арендованного имущества включаются в состав ОС, если:

- Объект будет использоваться в производстве товаров, осуществлении работ или предоставлении услуг, для предоставления предприятием во временное пользование/владение за плату или управленческих нужд.

- Последующая перепродажа этих материальных ценностей не предполагается.

- Объект может в будущем приносить экономическую выгоду предприятию.

Стоимость этого имущества, как и собственных ОС, погашают путем осуществления амортизационных начислений по п. 17 ПБУ 6/01. Срок можно устанавливать в соответствии с периодом действия арендного соглашения. Это определено п. 20 указанных ПБУ. Если по завершении срока действия соглашения неотделимое улучшение передается собственнику без компенсации последним затрат на него, то это можно рассматривать как безвозмездное получение.

Разъяснения Минфина

В письме №03-07-05/29 от 26.07.2012 г. определено, что, по п. 1 ст. 146 НК, в качестве объекта обложения НДС выступают операции по осуществлению работ на территории России, на безвозмездной основе в том числе. Если ранее по неотделимым улучшениям налог на доб. стоимость к вычету принят не был (к примеру, при их осуществлении без разрешения собственника), при начислении с безвозмездной передачи его можно будет ввести в расчет и уменьшить сумму налога к выплате.

Отчисления с имущества

Этот налог уплачивается субъектом, осуществившим неотделимое улучшение, тогда, когда оно принято на баланс как объект ОС. Разъяснения по этому поводу даны в письме Минфина №03-03-06/1/651 от 13.12.2012 г. По п. 1 ст. 374 НК, в качестве объектов обложения для российских предприятий выступает недвижимое и движимое имущество, в том числе предоставленное во временное пользование, распоряжение, владение, доверительное управление, внесенное в общую деятельность либо полученное в соответствии с концессионным соглашением, которое включается в баланс как основные средства в соответствии с порядком, предусмотренным для ведения бухгалтерской отчетности, если другое не определено статьями 378 и 378.1 НК.

Правила, по которым происходит формирование данных об ОС, установлены в ПБУ 6/01 и в методических указаниях, действующих в части, не противоречащей ПБУ. По п. 5 последних, в состав основных средств включаются капвложения в арендованные ОС. По п. 29, стоимость выбывающего или неспособного приносить прибыль предприятию объекта должна быть списана. В соответствии с положениями ПБУ 6/01, капвложения в арендованные ОС принимаются в расчеты до их выбытия. Под последним следует понимать, кроме прочего, возмещение собственником стоимости улучшений, осуществленных арендатором. Исключение составляют случаи, когда законный владелец компенсирует понесенные пользователем затраты путем установления соответствующего размера платы за эксплуатацию объекта.

Проводки

По плану счетов, сведения об объектах, которые предприятие впоследствии примет к как ОС, в том числе расходы на капстроительство, обобщаются на сч. 08. Первоначальная стоимость вложений в арендованные основные средства, введенные в эксплуатацию и оформленные по установленному порядку, подлежат списанию со сч. 08. Она переносится в Дб сч. 01. Таким образом, капвложения в арендованный объект в качестве стоимости его улучшений относятся пользователем в состав основных средств до выбытия объектов в рамках соглашения и подлежат обложению налогом с имущества. Иной порядок предусмотрен для случая, когда собственник возмещает расходы в полном объеме. В такой ситуации капвложения, осуществленные пользователем, возмещенные законным владельцем до ввода их в эксплуатацию не включаются в ОС и не облагаются налогом.

Неотделимые улучшения при продаже квартиры

В настоящее время большинство экспертов отмечает активный переход банков на особую схему работы с клиентами. В частности, действует система, при которой сумма по сделке купли-продажи снижается до 1 млн р. Такая ситуация обуславливается нарастающей конкуренцией на рынке жилья. Банки предоставляют ипотечные кредиты до 1 млн р., а оставшуюся часть необходимых средств оформляют в качестве потребительского кредита. Однако условия предоставления обоих займов одинаковы. Некоторые финансовые организации, понимая, что такое кредитование несет определенные риски, повышают ставку процента по ссудам на 1-1.5 пункта. Тем не менее, объем сделки по ипотеке не во всех случаях можно снизить до 1 млн руб. К примеру, это невозможно при достаточно распространенной сегодня системе кредитования с использованием субсидий от государства.

В таком случае возникает вопрос уплаты продавцом налога с дохода. Из данной ситуации есть несколько выходов. Так, например, специалисты поясняют, что если в указании всей рыночной стоимости объекта заинтересован приобретатель, то возможен вариант, при котором он компенсирует продавцу величину подоходного налога. В практике были также случаи, когда стороны сделки договариваются друг с другом разделить затраты по уплате отчисления между собой. Но, как отмечают эксперты, такая схема используется достаточно редко. Раньше она применялась в условиях стагнации, когда приобретателей было не так много, а продавцы были более лояльны. В период оживления рынка компенсация налога осуществляется заинтересованной стороной. Если приобретателю выгодно, чтобы была указана реальная стоимость объекта, а продавцу – нет, то возмещение производится первым.  В ряде случаев собственник объекта заинтересован в указании полной цены. Например, это бывает, когда он отправляется за границу и ему необходимо легализовать прибыль. Нотариальные затраты на оформление документации при указании всей рыночной стоимости недвижимого объекта повышаются. Если приобретатель не хочет ничего переплачивать, то данные расходы вполне может взять на себя продавец. Как правило, собственник оформляет две расписки. В первой он указывает стоимость по соглашению с приобретателем. В другой расписке приводится оставшаяся цена объекта. При этом сумму он получает, например, за "преимущественное право приобретения" или "неотделимые улучшения дома". Между тем, ряд экспертов обращают внимание на немаловажный факт.

В ряде случаев собственник объекта заинтересован в указании полной цены. Например, это бывает, когда он отправляется за границу и ему необходимо легализовать прибыль. Нотариальные затраты на оформление документации при указании всей рыночной стоимости недвижимого объекта повышаются. Если приобретатель не хочет ничего переплачивать, то данные расходы вполне может взять на себя продавец. Как правило, собственник оформляет две расписки. В первой он указывает стоимость по соглашению с приобретателем. В другой расписке приводится оставшаяся цена объекта. При этом сумму он получает, например, за "преимущественное право приобретения" или "неотделимые улучшения дома". Между тем, ряд экспертов обращают внимание на немаловажный факт.

Сумма, которая превышает необлагаемый лимит в 1 млн руб., которую собственник, как правило, хочет получить за "ремонт", "неотделимое улучшение", предоставление "права на приобретение" и так далее, также выступает в качестве дохода. По мнению некоторых специалистов, не имеет значения, откуда появились у субъекта средства – при реализации объекта недвижимости или мебельного гарнитура. В любом случае, это доход. С него по закону также необходимо совершить обязательное отчисление в виде подоходного налога. Разница только в величине необлагаемой базы. Она в таком случае составит 250 тыс. р. Тем не менее для уклонения от уплаты обязательного отчисления в бюджет этот вариант не подходит. Тем более что суды в таких случаях обычно занимают позицию контролирующего органа, а не субъекта.