В сложных условиях современного рынка, когда любая ошибка управленческого или иного характера может привести к ликвидации предприятия, чрезвычайно важны различные показатели, при анализе которых можно определить перспективность конкретного объекта хозяйствования. Это чрезвычайно важно для потенциальных инвесторов, которым нужны какие-то подтверждения того, что вложенные ими деньги не уйдут «в никуда». Очень важны в этом плане показатели ликвидности, а также платежеспособности.

Это основные характеристики любого рыночного предприятия. Следует помнить, что платежеспособность – это наличие у компании возможностей для возможных расчетов с кредиторами, а ликвидность – имеющиеся на конкретный момент времени финансовые и материальные резервы. Впрочем, на практике оба этих понятия чаще всего выступают в роли синонимичных. Итак, в этой статье мы рассмотрим основные показатели ликвидности, которыми оперирует современная экономическая наука. Они чрезвычайно важны в условиях нынешней рыночной экономики с ее крайне неустойчивыми и зыбкими показателями, так как позволяют достаточно надежно оценить реально имеющиеся у предприятия возможности.

Это основные характеристики любого рыночного предприятия. Следует помнить, что платежеспособность – это наличие у компании возможностей для возможных расчетов с кредиторами, а ликвидность – имеющиеся на конкретный момент времени финансовые и материальные резервы. Впрочем, на практике оба этих понятия чаще всего выступают в роли синонимичных. Итак, в этой статье мы рассмотрим основные показатели ликвидности, которыми оперирует современная экономическая наука. Они чрезвычайно важны в условиях нынешней рыночной экономики с ее крайне неустойчивыми и зыбкими показателями, так как позволяют достаточно надежно оценить реально имеющиеся у предприятия возможности.

О платежеспособности

Разность между оборотными активами и некоторыми краткосрочными обязательствами организации называется оборотным капиталом. Это весьма важное понятие, которое может быть использовано как для определения платежеспособности, так и для выяснения ликвидности. Так происходит по одной простой причине: пока обязательства компании меньше активов, у нее имеется оборотный капитал. В некоторых случаях этот показатель называется чистыми наличными активами.

Если анализ показателей ликвидности показывает изменение этой величины, то это практически всегда связано с полученной организацией прибылью или убытком. Как ни странно, но увеличение размеров оборотных активов при сокращении обязательств чаще всего сопровождается убытком реальных денежных средств. Напротив, при уменьшении этой величины предприятие получает больше средств на развитие.

Это обусловлено прибытком в виде инвестиций и кредитов, которые вливаются в его экономику. Конечно, в этом случае теория и практика серьезно расходятся, так как в реальности кредитные средства далеко не всегда идут на пользу основным производственным мощностям предприятия и вынуждают руководство последнего постоянно подстраиваться под требования займодателей. Опять-таки, это допустимо далеко не во всех случаях.

Особенность собственного оборотного капитала в том, что он обязательно и при всех условиях должен без труда преобразовываться в наличные денежные средства. Если же в состав оборотных активов входит много таких фондов, при реализации которых могут возникнуть сложности, то это значительно ухудшает реальную платежеспособность предприятия. В этом случае показатели ликвидности предприятия ухудшаются настолько, что речь может зайти о дальнейшем банкротстве организации.

Банкротство

Есть много причин, по которым предприятие может быть признано полностью неплатёжеспособным. Решения, которые принимаются в этой сфере, крайне важны, так как на их основании принимается дальнейшая стратегия по отношению к данной организации: ее финансовая поддержка, реорганизация или полная ликвидация активов для погашения долговых обязательств. Важно понимать, что кредиторы, которые не получают выплат, могут в любой момент обратиться в суд с целью взыскания убытков и признания организации банкротом.

Проще говоря, этот процесс может проходить исключительно в судебном порядке. Само банкротство подразделяется на две основных разновидности:

Проще говоря, этот процесс может проходить исключительно в судебном порядке. Само банкротство подразделяется на две основных разновидности:

- Простое. Используется в большинстве случаев, так как применяется по отношению к легкомысленным должникам, которые попросту не справились с взятыми на себя обязательствами по причине неумения ведения дел, выписывания векселей по сомнительным сделкам и прочим аналогичным причинам.

- Злостное банкротство. В этом случае предполагается, что должник сознательно ввел кредиторов в заблуждение, искусственно завысив размеры оборотных активов предприятия для увеличения возможностей получения инвестиций, и с самого начала не собирался платить по счетам.

Важно помнить, что экономисты уже давно вывели ряд специфических критериев, которые помогают предсказать риск банкротства той или иной организации в недалеком будущем. Следует заметить, что эти факторы чрезвычайно важны, а потому о них необходимо постоянно помнить экономистам компании, так как пренебрежение анализом основных показателей может крайне дорого обойтись компании.

Какими специфическими чертами обладает банкротство предприятия?

Давайте приведем здесь их основной перечень:

- Плохая или непрозрачная структура оборотных активов, финансовые показатели ликвидности очень низкие или вообще приобретают отрицательное значение.

- В случае если ресурсы предприятия на первый взгляд достаточны, но представлены они в виде тех фондов, при реализации которых продавец неизбежно столкнется с многочисленными сложностями. Во многих условиях такая структура вполне может привести к полной неплатежеспособности предприятия.

- Замедление оборота основных активов. Как правило, это сопровождается накоплением больших запасов невостребованной продукции на складах, а также невыполнением обязательств по краткосрочным займам. Многие отчего-то не обращают на последнее обстоятельство внимания, а зря: именно невыплата по мелким долгам играет роль «последнего звонка».

- В случае, когда обязательства компании по большей части состоят из дорогих кредитов, выплатить которые будет сложно даже при условии хорошей прибыльности производственного процесса (показатель текущей ликвидности в этом случае падает практически до нуля).

- Если у компании имеется хотя бы одна просроченная кредиторская задолженность, проценты по которой не выплачивались в течение длительного времени.

- В случае, когда значительные суммы задолженностей списываются в чистые убытки компании.

- Когда имеется выраженная тенденция увеличения краткосрочных займов по отношению к активам самого предприятия.

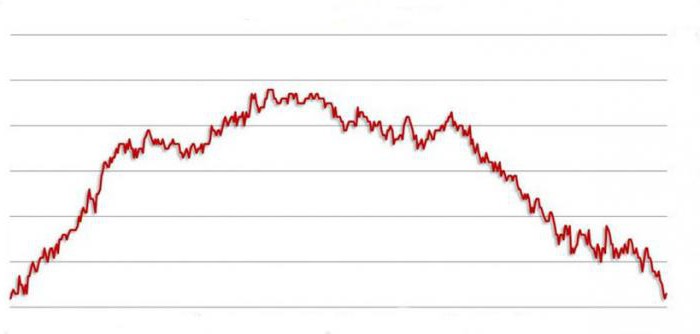

- Уменьшение коэффициентов ликвидности также является очень плохим признаком.

- В случае если предприятие начинает формировать собственные оборотные активы за счет средств, которые были им получены в виде займов, в том числе и краткосрочных.

Задача профессиональных экономистов компании как раз и состоит в том, чтобы постоянно анализировать показатели ликвидности предприятия и предпринимать все меры к полному устранению всех обнаруженных негативных процессов. Следует помнить, что реальную платежеспособность организации принято оценивать раз в месяц или раз в квартал (как максимум). Сложность состоит в том, что многие организации так или иначе рассчитываются с кредиторами практически ежедневно, что сильно затрудняет восприятие ситуации в целом.

Задача профессиональных экономистов компании как раз и состоит в том, чтобы постоянно анализировать показатели ликвидности предприятия и предпринимать все меры к полному устранению всех обнаруженных негативных процессов. Следует помнить, что реальную платежеспособность организации принято оценивать раз в месяц или раз в квартал (как максимум). Сложность состоит в том, что многие организации так или иначе рассчитываются с кредиторами практически ежедневно, что сильно затрудняет восприятие ситуации в целом.

Чтобы решить эту проблему, необходимо ежедневно фиксировать приход средств. Аналогично составляются документы, в которых отражается погашение дебиторской задолженности. Лучше всего составить специальный календарь, в котором отражаются сроки расчета перед кредиторами. В этом документе, с одной стороны, нужно отображать имеющиеся наличные средства, а также ожидаемые поступления средств, которые могут быть направлены на погашение задолженности. Так намного проще видеть все обязательства перед кредиторами и вовремя изыскивать средства на их погашение. Это значительно повышает финансовую стабильность и безопасность предприятия.

Очень важно включать в состав платежного календаря все сведения о поставке и реализации основной продукции предприятия, а также о закупленных основных средствах производства. Кроме того, немалую важность имеют документы, свидетельствующие о процессе расчета с собственными сотрудниками, в том числе и данные, показывающие выдачу им ссуд и беспроцентных займов. Следует помнить, что перспективную платежеспособность рассчитывают, исходя из показателей ликвидности предприятия. Чтобы наглядно отобразить показатели ликвидности и платежеспособности, используются специальные коэффициенты.

Очень важно включать в состав платежного календаря все сведения о поставке и реализации основной продукции предприятия, а также о закупленных основных средствах производства. Кроме того, немалую важность имеют документы, свидетельствующие о процессе расчета с собственными сотрудниками, в том числе и данные, показывающие выдачу им ссуд и беспроцентных займов. Следует помнить, что перспективную платежеспособность рассчитывают, исходя из показателей ликвидности предприятия. Чтобы наглядно отобразить показатели ликвидности и платежеспособности, используются специальные коэффициенты.

Ликвидность предприятия

Организация в любом случае может считаться ликвидным, если оно хотя бы теоретически способно погасить всю свою задолженность, используя только собственные активы. Следует помнить, что ликвидность бывает полной и частичной. Зависит это, как мы уже неоднократно указывали, от степени простоты продажи основных видов активов. Впрочем, показатель этот может подразделяться сразу на несколько типов, каждый из которых весьма важен для производственного процесса современной рыночной компании.

Абсолютная ликвидность

Показатель абсолютной ликвидности указывает на отношение реально имеющихся денежных средств и простых активов к имеющейся кредиторской задолженности предприятия. Данный коэффициент наглядно показывает, какая конкретно часть задолженности может быть сразу погашена на дату составления балансовых документов. Какое значение этого показателя считается у экономистов наиболее оптимальным? Лучше всего, когда показатели коэффициентов ликвидности находятся в пределах 0,2-0,3.

Промежуточная (уточненная) ликвидность

Все то же самое, но объем денежных средств и простых активов сопоставляется с краткосрочной задолженностью компании. В чем же отличие от предыдущего критерия? Дело в том, что он исчисляется не только исходя из стоимости ценных бумаг, активов и имеющихся денежных средств. Принимается во внимание также ожидаемый объем поступлений финансов, в том числе и в виде конкретного объема отгруженной и сбываемой продукции. Следует помнить, что конкретно в этом случае соотношение должно стремиться к 1:1.

Все то же самое, но объем денежных средств и простых активов сопоставляется с краткосрочной задолженностью компании. В чем же отличие от предыдущего критерия? Дело в том, что он исчисляется не только исходя из стоимости ценных бумаг, активов и имеющихся денежных средств. Принимается во внимание также ожидаемый объем поступлений финансов, в том числе и в виде конкретного объема отгруженной и сбываемой продукции. Следует помнить, что конкретно в этом случае соотношение должно стремиться к 1:1.

От каких факторов зависит этот показатель?

Однако этот коэффициент (его анализ, точнее) во многом зависит даже не от конкретных показателей, а от дебиторского состояния самого заемщика, а также от финансовой стабильности предприятия. Если отмечается большой объем сомнительной дебиторской задолженности, то это практически наверняка свидетельствует о наметившихся серьезных проблемах в экономической сфере компании. Какие еще существуют показатели ликвидности?

Текущая ликвидность

Этот фактор позволяет выяснить степень обеспеченности предприятия оборотными средствами. Соответственно, высчитывается он как отношение всех (!) оборотных средств к краткосрочной задолженности. Очень рекомендуется при определении данного показателя сразу вычитать из размеров оборотных активов налог на добавленную стоимость всех приобретенных компанией материальных ценностей. Кроме того, из этой же величины вычитают размеры предполагаемых расходов на будущие периоды. Краткосрочные обязательства в это же время можно уменьшить на размер предполагаемых доходов, а также имеющихся резервных запасов, предназначенных для погашения кредиторской задолженности.

Данные показатели ликвидности и платежеспособности позволяют надежно установить, насколько имеющиеся оборотные активы больше краткосрочной кредиторской задолженности предприятия. Этот показатель в идеале должен иметь значение не меньше двух.

Прочие показатели

Очень важен также показатель, который помогает определить реальную обеспеченность компании собственными оборотными средствами. Следует помнить, что высчитать его можно сразу двумя способами. Первый способ. Из источника собственных средств вычитается размер необоротных активов. Полученное значение делится на объем активов оборотного типа. Какой еще можно использовать расчет показателей ликвидности?

Очень важен также показатель, который помогает определить реальную обеспеченность компании собственными оборотными средствами. Следует помнить, что высчитать его можно сразу двумя способами. Первый способ. Из источника собственных средств вычитается размер необоротных активов. Полученное значение делится на объем активов оборотного типа. Какой еще можно использовать расчет показателей ликвидности?

Второй способ. Из оборотных активов вычитывают объем краткосрочных кредиторских обязательств компании. Полученное значение снова делят на количество оборотных активов. Этот коэффициент обязательно должен иметь значение не менее 0,1. В случае когда текущая ликвидность на конец отчетного периода имеет показатель менее двух, а рассмотренный нами коэффициент обеспеченности основными средствами как раз-таки меньше 0,1, то баланс предприятия следует признать крайне неудовлетворительным. Организация в этом случае является полностью неплатежеспособной, и над ней быстро нависнет угроза банкротства.

Только в том случае, если хотя бы одно из этих двух условий соответствует экономической норме, инвесторы могут обсудить стратегию, позволяющую в кратчайшие сроки восстановить платежеспособность предприятия. В этом случае крайне важно, чтобы показатель текущей ликвидности был по меньшей мере равен единице. А сейчас мы рассмотрим показатели ликвидности баланса.

Ликвидность баланса

Как мы неоднократно говорили, на платежеспособность организации очень сильно влияет ликвидность ее оборотных активов. Под этим термином понимается возможность перевода их в денежную форму при необходимости срочного закрытия своих обязательств. При выяснении степени их «преобразования» используется анализ ликвидности. В этом случае обязательно проводится сравнение между собой сразу нескольких групп различных активов, а также сопоставление их с обязательствами по пассиву для выяснения возможности их скорейшего погашения. Таким образом, это действие позволяет определить, насколько кредитные обязательства покрываются имеющимися запасами ликвидных активов.

В общем и целом все показатели, оценки ликвидности (которые мы рассмотрели в рамках этой статьи) направлены как раз на анализ данного вопроса. Если запасы имеются в достаточном объеме, предприятию не так страшны возможные рыночные пертурбации и прочие потрясения в экономической сфере.

Так что такое ликвидность баланса? Если внимательно прочитать все написанное выше, то определение можно вывести самостоятельно: это скорость обращения активов в денежные средства, которая соответствует возможной необходимости погашения всех платежных обязательств предприятия. Как и все прочие показатели ликвидности активов, его также можно определить по скорости и направлению изменения собственных оборотных средств компании. Так как под этой величиной понимается остаток собственных денежных средств компании после погашения ей краткосрочных обязательств, то увеличение данного показателя автоматически указывает на повышение ликвидности организации.

Вот мы и рассмотрели основные показатели ликвидности, которыми оперируют профессиональные экономисты на предприятии. Надеемся, что мы осветили этот вопрос так, что у вас не осталось вопросов.

Вот мы и рассмотрели основные показатели ликвидности, которыми оперируют профессиональные экономисты на предприятии. Надеемся, что мы осветили этот вопрос так, что у вас не осталось вопросов.