Вексель - это долговой документ установленной законодательно формы, который дает бесспорное право требовать выплаты суммы по истечении определенного срока. Чаще всего его используют предприятия, предоставляя друг другу коммерческий кредит. Детальнее о том, что собой представляет простой и переводной вексель, читайте далее.

Особенности

Использование векселя как коммерческого кредита имеет ряд преимуществ перед стандартным договором займа. Вексель - это ценная бумага, которую можно продать, заложить в банк или использовать для взаиморасчетов. Его обращение контролируется нормами закона. В отличие от иных долговых обязательств:

- вексель может передаваться без передаточной надписи;

- все участники несут солидарную ответственность;

- он не обеспечивается залогом.

Виды векселей

Для наглядности разновидности этого кредитного документа мы представили в виде таблицы.

| Форма | Использование |

| Коммерческий | Товарный кредит |

| Финансовый | Денежная ссуда |

| Банковский | Депозитный сертификат |

| Бланковый | Покупатель подписывает пустой формуляр и передает его продавцу для заполнения |

| Залоговый | Выписывается в качестве обеспечения по кредиту ненадежного заемщика |

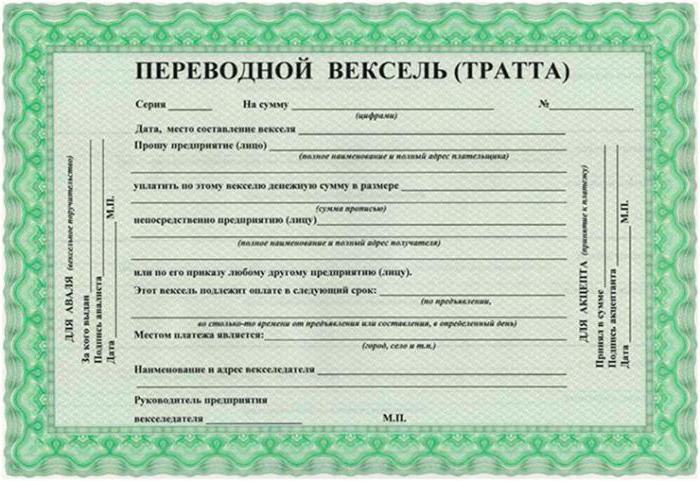

Для расчетов чаще всего используется простой и переводной вексель. Первый (соло) выдается должником кредитору. Он содержит обязательство уплатить сумму в определенный срок. Переводной вексель выписывает заемщик. В нем содержится приказ должнику оплатить указанную сумму (в срок) третьему лицу. Такой документ называют траттой. Поскольку он не имеет силы платежного средства, то на практике требуется, чтобы должник дал свое согласие на оплату. Акцепт осуществляется в виде надписи на лицевой стороне. Должник может подтвердить оплату только части долга.

Товарные векселя используются для взаиморасчетов при поставке продукции или услуг. Финансовые выдаются под ссуду предприятию. Ими также оформляют просроченную кредиторскую задолженность. Банковские векселя удостоверяют внесение определенной суммы на депозит. По истечении его срока инвестор получит доход. В качестве гарантии оплаты будущих поставок товаров, стоимость которых еще не определена, покупатель может акцептовать пустой бланк и передать его на заполнение продавцу. Вексель также может быть выдан в качестве обеспечения ссуды ненадежного заемщика. Он будет храниться на депонированном счете. После оплаты вексель погашается. В случае нарушения сроков должнику предъявляется претензия.

Нюансы законодательства

Выпуск и обращение таких ценных бумаг регулируется № 48-ФЗ «О переводном и простом векселе» и Постановлением № 33/14. Нюансы налогообложения освещены в НК РФ. В этих правовых актах, в частности, указано, что вексель не подлежит обязательной регистрации в реестре. Его можно выписать даже на белом листе бумаги. Выгодоприобретатель может использовать все права, которые вытекают из ценной бумаги, сам или передать их третьему лицу.

Законодательно предусмотрено деление векселей на товарные и финансовые. С экономической точки зрения, ценные бумаги классифицируются также на дисконтные и процентные. Во втором случае комиссия за пользование средствами начисляется на номинальную сумму со следующего дня после оформления документа. Положение «О простом и переводном векселе» предусматривает, что этот срок действителен, только если в реквизитах не указана иная дата. Чаще всего организации начинают начислять проценты со дня составления документа. Во избежание налоговых рисков лучше пропустить первый день.

Оформление

Федеральный закон «О переводном и простом векселе» содержит перечень обязательных реквизитов документа:

- наименование;

- простое предложение уплатить займ;

- адрес должника;

- срок платежа;

- место совершения взаиморасчетов;

- наименование получателя;

- дата и место составления документа;

- подпись векселедателя.

Если в документе отсутствует хотя бы один из реквизитов, он считается недействительным.

Вексельная сумма

Она четко прописывается в документе цифрами и прописью. Любые ссылки на другие долговые обязательства запрещены. Если они присутствуют, то переводной вексель теряет силу. Если имеются различия, верной считается сумма, указанная прописью. Если указано несколько цифр, то в расчет берется наименьшая. На номинал тратты дополнительно начисляются проценты по указанной в документе ставке. При переходе документа между несколькими лицами дробление суммы долга не допускается. Адрес плательщика (юридического или физического лица) указывается внизу слева.

Сроки платежа

Положение «О простом и переводном векселе» предусматривает несколько вариантов расчетов:

- “Оплатите по предъявлении“. Документ может содержать максимальные и минимальные сроки, например: “не позднее 25 июля 2015 года “. Если такой надписи нет, то долг можно взыскать в течение года с момента составления бумаги. Если документ просрочен, предъявлять требования владелец векселя не имеет права.

- “Платите через (количество дней) после предъявления“. Отсчет начинается с момента акцепта. Если иных указаний нет, то оплата должна быть произведена в течение года.

- В какое-то время после составления. Отсчет начинается со следующего дня после подписания бумаги. Крайний срок платежа – дата, указанная в документе. Если она назначена на начало, середину или конец месяца, то имеется в виду 1, 15 и последнее числа.

- На определенный день: “Обязуюсь оплатить 10 сентября 2015 года“. Если срок платежа попадает на выходной или праздник, то деньги нужно перечислить в следующий рабочий день.

Закон «О переводном векселе» накладывает некоторые ограничения. Во-первых, указывать последовательные сроки оплаты запрещено. Вся сумма должна быть погашена единовременно. Во-вторых, срок не может быть обусловлен условиями выполнения иных обязательств.

Наименование и адрес платежа

Это важный реквизит в тратте. Обычно адрес совпадает с местом нахождения плательщика. Может быть также написан адрес банка, в котором будет произведен расчет. Указание нескольких мест делает документ недействительным. В графе «Наименование» обычно пишется: “Платите ФИО, ООО... “. Если выгодополучатель – это векселедержатель, то указывается: “Платите по нашему приказу“.

Переводной вексель считается недействительным, если в нем не указано место составления. Адрес должен быть прописан полностью. Указание времени необходимо для решения спорных ситуаций. Эти реквизиты определяют срок погашения долга в документах с такими сроками оплаты: “через … месяцев от составления“, “по предъявлении“, “через … дней от предъявления“.

Подпись векселедателя

ФЗ «О переводном векселе» предусматривает указание полного наименования перед подписью трассата. Эти данные вносятся с помощью штампа. Без подписи документ считается недействительным. Если ценную бумагу выставляет предприятие, то она подписывается двумя лицами, которые несут ответственность за финансовые расчеты. Трассант может сложить с себя ответственность за акцепт пометкой “Без обязательств“. Не допускается назначение плательщиком третьего лица. Банк погашает долг, если на счете клиента имеется достаточная сумма.

Схема реализации

В операциях с траттой участвуют трассант (кредитор), трассат (должник) и получатель (ремитент). Чаще всего документ используют для взаиморасчетов, когда предприятие и первый поставщик берут ссуду под свою производственную деятельность и погашают долг платежами от покупателей. Переводной вексель трассата оплачивает трассант, а должника – поручитель. Так банк может контролировать целевое использование средств. Должник после акцепта имеет обязательство перед ремитентом. Кредитор обязуется заплатить долг, если заемщик не подтвердил или не оплатил счет. Эти правила действуют только в том случае, если тратта вовремя предъявлена к оплате.

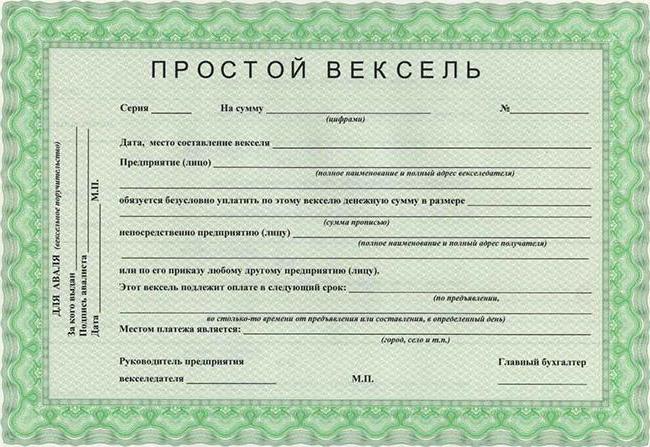

Простой вексель

Эту ценную бумагу выписывает должник, обязуясь вернуть определенную сумму кредитору в срок. В ней должны присутствовать те же самые реквизиты, что и в тратте. Вексель не нужно дополнительно акцептовать. К документу применимы те же нормы относительно порядка и сроков платежей, посредничества, исков, копий, что и к тратте.

Индоссамент

ФЗ «О простом и переводном векселе» предусматривает передачу права получения средств другому лицу. Организация, которая отказывается от получения платежа, называется индоссантом, новый выгодополучатель – индоссатом, а сама операция - индоссацией. Сделка может быть совершена в пользу любого лица, даже векселедателя. Передача части прав не допускается. Индоссамент должен быть подписан новым кредитором.

Виды передаточных надписей:

- Бланковый. Передаточная надпись не содержит четкого названия лица, в пользу которого должен быть осуществлен платеж. Переводной вексель считается выставленным на предъявителя.

- Именной (полный). В индоссаменте указывается имя получателя средств.

- Препоручительный. Надпись в документе “На инкассо“, “Валюта к получению“, “Доверяю получить“ означает, что держатель передал банку право взыскать средства с заемщика.

- Положение «О переводном векселе» предусматривает, что ценная бумага может быть передана в залог. Тогда в тексте указывается фраза: “Валюта в обеспечение“. Держатель такого документа имеет права, которые вытекают из тратты.

Индоссаментом VS цессия

В обычном векселе также может присутствовать передаточная надпись. Она называется цессией. С ее помощью банки передают депозитные и сберегательные сертификаты. Эти два реквизита отличаются друг от друга.

- Если в документе не оговорены иные условия, индоссант отвечает перед всеми последующими векселедержателями. В случае с цессией лицо, уступающее свои права, подтверждает их действительность, но не осуществление.

- Индоссамент, в отличии от цессии, предусматривает полную передачу прав.

- Закон «О простом и переводном векселе» допускает совершение бланкового индоссамента. Цессия же может быть исключительно именной.

- Индоссамент оформляется на добавочном листе, а цессия – отдельным договором.

Акцепт тратты

Должник обязан подтвердить оплату векселя. Акцепт оформляется слева на лицевой стороне документа словами: “Принят“, “Заплачу“. Рядом должна стоять подпись плательщика. Предъявить вексель для акцепта можно в любое время в период и после срока его действия. Должник не может оставлять у себя документ на рассмотрение. Его уведомляют о предстоящем акцепте заказным письмом, в котором детально описываются подробности выдачи векселя. Но трассат может ограничить срок предъявления документа.

Закон «О простом и переводном векселе» предусматривает частичный акцепт. Должник также может отказаться от подтверждения тратты. Но в этом случае покупатель не получит документы на товар из банка, пока не акцептирует документ. Операцию может оформить и кредитное учреждение. Банковский акцепт применяется для досрочного учета. Он обязателен, только если расчеты оформляются аккредитивом.

Аваль

Гарантией оплаты документов является их подтверждение банками. Аваль – это гарантия осуществления платежа со стороны финансового учреждения при условии, что у должника на счету будет достаточное количество средств. Суть операции в том, что векселедержатель продает ценную бумагу банку по индоссаменту до наступления срока платежа. За это он получает вексельную сумму за вычетом комиссии кредитного учреждения. Операция облагается налогом с ЦБ по ставке 0,3 % от суммы.

Аваль дается за любое лицо, ответственное по платежу. В документе должно быть указано, за кого именно дается поручительство. Если этих данных нет, считается, что аваль сделан на кредитора. Хотя на самом деле плательщик по переводному векселю – заемщик. Погасив ценную бумагу, банк может представить должнику регрессионное требование.

Копии

На практике, в обороте часто встречается не только оригинал документа, но и несколько его тождественных экземпляров. Все они должны быть пронумерованы и указаны в тексте векселя. Первый экземпляр обозначается как прима, второй - секунда и т. д. Подлинные подписи должны стоять только в оригинале. Все экземпляры составляют один вексель. В обороте может быть каждая копия.

Один экземпляр отправляется для акцепта, второй пускается в обращение. Плательщик подтверждает только оригинал. Затем он передает его держателю второго экземпляра. При индоссаменте на копиях указывается место нахождения других бланков. К оплате предъявляется оригинал, им же погашают остальные экземпляры. Иногда условия ценной бумаги подразумевают подтверждение всех бумаг. Тогда используется оговорка: “Заплатить против второго экземпляра“. Копия документа должна воспроизводить оригинал со всеми отметками. Такой экземпляр может авалироваться, в нем обязательно должно быть указано место нахождения первого экземпляра.

Процедура платежа

Конвенция «О простом и переводном векселе» предусматривает, что отсчет срока погашения документа начинается со следующего дня после его составления. Ценная бумага предъявляется к оплате по месту нахождения заемщика. Средства должны быть выплачены немедленно в наличной или безналичной форме. Плательщику должна быть возвращена тратта с распиской о получении платежа. Если должник оплатил только часть обязательств, то в документе делается соответствующая пометка и подается протест.

Предъявление векселя до окончания срока не обязывает должника погасить его. В свою очередь, держатель документа вправе отказаться принять предоплату. Пролонгация векселя не допускается. Если стороны не нашли иного выхода, то нужно составить новый документ на прежних условиях, но с оговоренными сроками.

Внешнеторговый переводной вексель выписывается в одной валюте. Если условия контракта предусматривают проведение расчетов в разных денежных единицах, то отдельные документы должны быть составлены на каждую из них. Обычно ценная бумага выписывается в валюте страны заемщика. Если платеж осуществляется в иной денежной единице, то в документе указывается курс перерасчета. Если эти данные отсутствуют, то корректными будут считаться официальные данные Центрального банка страны заемщика.

Отказ в оплате

Переводной вексель может быть не принят к акцепту, если:

- указан неверный адрес плательщика;

- должник умер (физическое лицо) или признан банкротом;

- в документе имеется фраза “не принят“;

- запись об акцепте зачеркнута.

Оспаривание

Иски по вопросам оплаты векселя рассматриваются судом только после корректно оформленного протеста. То есть после того, как было предъявлено требование погасить акцептированный долг, но средства на счет кредитора не поступили. Для протеста векселедержатель должен передать документ в нотариальную контору. Сроки четко регламентированы. В случае отказа от платежа у векселедержателя остается 12 часов следующего рабочего дня. Если документ не подтвержден, то переводной вексель можно опротестовать в течение срока предъявления акцепта. Нотариальная контора делает запись в реестре и на самом документе. За оформление протеста взимается госпошлина в размере 5 % от неоплаченной суммы.

Если плательщик признан банкротом, то можно сразу обращаться в суд. Векселедержатель должен известить заемщика о подаче протеста в течение 4 дней после его совершения. Каждый индоссант обязан уведомить своего предшественника и авалиста в следующие двое суток.

Иск можно оформить и раньше срока наступления оплаты, если был отказ в акцепте, плательщик признан несостоятельным, предыдущие попытки взыскать долг с имущества оказались безрезультатными.

Если протест оформлен своевременно, то:

- органы суда могут принимать дела к рассмотрению;

- наступает право оплаты векселя в регрессионном порядке, т. е. требования предъявляется к первым авалистам, индоссантам;

- векселедержатель может увеличить сумму к оплате на 6 % годовых, которые начисляются в период с момента наступления срока платежа до погашения долга, пени, издержек, связанных с протестом.

Если сроки осуществления протеста по тратте нарушены, держатель документа теряет все вытекающие из него права. Это положение не касается простого векселя, так как по нему он несет ответственность, так же как акцептант по своим обязательствам.

Если в тексте документа имеется фраза: “Оборот без издержек“, векселедержатель может сразу обратиться в суд без опротестования векселя. Но эта оговорка не освобождает его от своевременного предъявления документа, отправки уведомления. При преждевременном предъявлении иска из вексельной суммы вычитается учетный процент.

Третьи лица

Между векселедержателем и заемщиком могут существовать посредники, которые подтверждают оплату по ценной бумаге за другого должника. Такая ситуация возникает при частичном или полном отказе от акцепта должником, несостоятельности плательщика. Но тогда иск должен быть сначала предъявлен посреднику, а потом основному заемщику. В такой же последовательности должна происходить оплата. Предъявлять требования к посреднику можно только после отказа от платежа основным заемщиком. Долг должен быть погашен полностью. После этого плательщик ставит на документе соответствующую отметку, дату совершения транзакции и забирает вексель. После этого у посредника возникает регрессионное требование к основному должнику. Крайний срок оплаты документа – сутки до совершения протеста.