Понятие ставки дисконтирования применяется для того, чтобы привести к текущей стоимости будущую. Ставка дисконтирования представляет собой процентную ставку, используемую для осуществления перерасчета финансовых потоков в будущем в одну величину текущей стоимости.

Расчет коэффициента ставки дисконтирования осуществляется разными способами в зависимости от того, какая задача ставится. А перед руководителями компаний или же отдельных подразделений в современном бизнесе ставятся совершенно разные задачи:

- осуществление инвестиционного анализа;

- планирование бизнеса;

- оценка бизнеса.

Для всех этих сфер в основе – ставка дисконтирования (расчет ее), так как определение этого показателя непосредственно влияет на принятие решений относительно инвестирования средств, оценки компании или отдельных видов бизнеса.

Ставка дисконтирования с экономической точки зрения

Дисконтирование определяет денежный поток (его стоимость), который относится к периодам в будущем (то есть будущие доходы в настоящий момент). Для того чтобы корректно оценить будущие доходы, необходимо обладать информацией о прогнозах следующих показателей:

- инвестиции;

- расходы;

- выручка;

- структура капитала;

- остаточная стоимость имущества;

- ставка дисконтирования.

Основное назначение показателя ставки дисконтирования – оценка эффективности инвестиций. Данный показатель подразумевает норму доходности на 1 руб. вложенного капитала.

Ставка дисконтирования, расчет которой определяет необходимую сумму вложений для получения будущего дохода, является ключевым показателем при выборе инвестиционных проектов.

Ставкой дисконтирования отражается стоимость денег с учетом временных факторов и рисков. Если говорить о конкретике, то данная ставка, скорее, отражает индивидуальную оценку.

Пример выбора инвестиционных проектов с использованием коэффициента ставки дисконтирования

Для рассмотрения предлагается два проекта A и C. В оба проекта на начальном этапе требуется инвестировать 1000 руб., необходимости в других затратах нет. Если вложиться в проект А, то ежегодно можно получать доход в размере 1000 руб. Если реализовать проект С, то в конце первого и второго года доход будет 600 руб., а в конце третьего – 2200 руб. Необходимо выбрать проект, 20 % годовых – предполагаемая ставка дисконтирования.

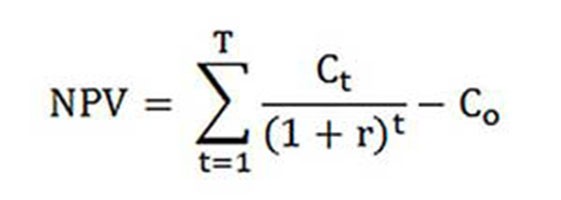

Расчет NPV (текущей стоимости проектов A и C) осуществляется по формуле.

Ct — денежные потоки за период с первого по Т-й годы;

Со — начальные инвестиции — 1000 рублей;

r — ставка дисконтирования — 20 %.

NPVА = [1000 : (1 + 0,20)1 + 1000 : (1 + 0,20)2 + 1000 : (1 + 0,20)3] - 1000 = 1106 руб.;

NPVС = [600 : (1 + 0,20)1 + 600 : (1 + 0,20)2 + 2200 : (1 + + 0,20)3] - 1000 = 1190 руб.

Итак, получается, что инвестору выгоднее выбрать проект С. Однако, если бы текущая ставка дисконтирования была 30 %, то стоимость проектов была бы практически одинаковой – 816 и 818 руб.

Данный пример демонстрирует, что решение инвестора в полной мере зависит от ставки дисконтирования.

Предлагаются для рассмотрения разные методики расчета ставки дисконтирования. В данной статье они будут рассмотрены по объективности в порядке убывания.

Средневзвешенная стоимость капитала

Чаще всего при проведении инвестиционного расчета ставку дисконтирования определяют как средневзвешенную стоимость капитала, учитывающую стоимостные показатели акционерного (собственного) капитала и займов. Это наиболее объективный способ расчета ставки дисконтирования финансовых потоков. Единственным его недостатком является то, что практически им воспользоваться могут далеко не все компании.

Для того чтобы провести стоимостную оценку собственного капитала, используется модель «Оценка долгосрочных активов» (CAPM).

В конце ХХ века американскими экономистами Джоном Грэмом и Кэмпбелом Харви было опрошено 392 директора и руководителя по финансам предприятий разных сфер деятельности для определения, каким образом ими принимаются решения, на что они обращают внимание в первую очередь. В результате опроса было выявлено, что больше всего применяют академическую теорию, а точнее, большинством фирм собственный капитал рассчитывается по модели САРМ.

Стоимость собственного капитала (формула для расчета)

При расчете стоимости собственного капитала иным образом считается ставка дисконтирования.

Re – ставка доходности, или, иначе, ставка дисконтирования собственного капитала, рассчитывается следующим образом:

Re = rf + ?(rm - rf).

Где составляющие ставки дисконтирования:

- rf - безрисковая ставка дохода;

- ? — коэффициент, определяющий, каким образом изменяется цена на акции фирмы в сравнении с изменениями цен на акции по всем фирмам в данном сегменте рынка;

- rm — среднерыночная ставка доходности на фондовом рынке;

- (rm - rf) — премия за рыночный риск.

В разных странах выбираются подходы различные к определению составляющих модели. Многое в выборе зависит от общего государственного отношения к расчету. Каждый из этих показателей важно изучить и понять отдельно, именно таким образом денежный поток возможно определить. Поэтому далее будут более подробно рассмотрены элементы модели «Оценка долгосрочных активов». А также оценена объективность каждой составляющей и произведена оценка ставки дисконтирования.

Составляющие модели

Показатель rf представляет собой ставку доходности инвестиций в активы без риска. Безрисковыми активами называют такие, при вложении в которые риск равен нулю. К ним в основном относятся государственные ценные бумаги. Расчет рисков ставки дисконтирования в различных странах производится по-разному. Так, в США, допустим, к безрисковым активам относят казначейские векселя. В нашей же стране, например, такими активами являются Russia-30 (российские еврооблигации), срок погашения которых – 30 лет. Информация о доходности данных ценных бумаг представлена в большинстве экономико-финансовых печатных изданий, таких как газета «Ведомости», «Коммерсантъ», The Moscow Times.

Под коэффициентом со знаком вопрос в модели подразумевается чувствительность к изменениям систематического рыночного риска показателей доходности ценных бумаг конкретной фирмы. Так, если показатель равен единице, то изменения стоимости акций данной фирмы полностью совпадают с изменениями рынка. Если ?-коэффициент = 1,3, то ожидается, что при общем подъеме на рынке цена акций этой фирмы будет расти на 30 % быстрее рынка. И соответствующим образом наоборот.

В странах, где фондовый рынок развит, ?-коэффициент считают специализированные информационно-аналитические агентства, инвестиционные и консалтинговые компании и публикуется эта информация в специализированных периодических изданиях, проводящих анализ фондовых рынков, и финансовых справочниках.

Показатель rm - rf, являющийся премией за рыночный риск, представляет собой величину, на которую среднерыночная ставка доходности на фондовом рынке долгое время превышала ставку дохода по безрисковым ценным бумагам. В основе ее расчета лежат статистические данные о рыночных премиях за длительный период.

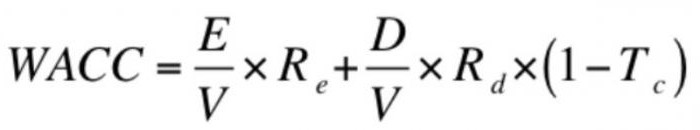

Осуществление расчета средневзвешенной стоимости капитала

Если при финансировании проекта привлекают не только собственные, но и заемные средства, то полученный доход от данного проекта должен компенсировать не только риски, которые связаны с вложением собственных средств, но и затраченные средства на получение заемного капитала. Для учета стоимости как собственного, так и заемного капитала используется средневзвешенная стоимость капитала, формула для расчета ниже.

Для расчета ставки дисконтирования используется модель САРМ. Re — ставка доходности собственного (акционерного) капитала.

D является рыночной стоимостью заемного капитала. Практически представляет сумму займов фирмы согласно бухгалтерской отчетности. Если подобные данные недоступны, то используют стандартное соотношение собственных и заемных средств аналогичных фирм.

E — рыночная стоимость акционерного капитала (собственного капитала). Получено путем умножения общего количества акций фирмы обыкновенного типа на цену одной акции.

Rd представляет ставку доходности заемного капитала фирмы. К таким затратам относят информацию о банковских процентах по кредитам и облигациям компании корпоративного типа. Кроме этого, стоимостную оценку заемного капитала корректируют, учитывая ставку налога на прибыль. Проценты по кредитам и займам по налоговому законодательству относят на себестоимость товаров, таким образом уменьшается налоговая база.

Tc — налог на прибыль.

Модель WACC: пример расчета

С помощью модели WACC указывается для компании Х ставка дисконтирования.

Формула расчета (пример ее был приведен при расчете средневзвешенной стоимости капитала) требует следующих вводных показателей.

- Rf = 10 %;

- ? = 0,90;

- (Rm - Rf) = 8,76 %.

Итак, собственный капитал (его доходность) равняется:

Re = 10 % + 0,90 х 8,76 % = 17,88 %.

E/V = 80 % — та доля, которую занимает рыночная стоимость акционерного капитала в суммарной стоимости капитала компании Х.

Rd = 12 % — средневзвешенный уровень затрат для привлечения заемных средств для компании Х.

D/V = 20 % — доля заемных средств компании в общей сумме стоимости капитала.

tc = 25 % — показатель налога на прибыль.

Таким образом, WACC = 80 % х 17,88 % + 20 % х 12 % х (1 - 0,25) =14,32 %.

Как уже отмечалось выше, определенные методы расчета ставки дисконтирования подходят не для всех компаний. И данная методика – именно этот случай.

Фирмам лучше выбрать другие способы расчета ставки дисконтирования, если компания не является открытым акционерным обществом и ее акции не продаются на фондовой бирже. Или если у компании недостаточно статистики для определения ?-коэффициента и невозможно найти аналогичные компании.

Кумулятивная методика оценки

Самый распространенный и чаще всего используемый на практике метод – кумулятивный способ, с помощью него также оценивается ставка дисконтирования. Расчет по данной методике предполагает следующие выводы:

- если бы инвестиции не предполагали риск, то инвесторами требовалась бы безрисковая доходность на свой капитал (норма доходности соответствовала бы норме доходности вложений в активы без риска);

- чем выше инвестором оценивается риск проекта, тем выше требования им предъявляются к его доходности.

Поэтому, когда рассчитывается ставка дисконтирования, обязательно должна учитываться так называемая премия за риск. Соответственно, ставка дисконтирования будет рассчитываться таким образом:

R = Rf + R1 + ... + Rt,

где R является ставкой дисконтирования;

Rf — безрисковой ставкой дохода;

R1 + ... + Rt — рисковыми премиями по разным факторам риска.

Определить тот или иной фактор риска, а также значение каждой из рисковых премий практически возможно только экспертным путем.

Рекомендации по оценке

Когда определяется эффективность инвестиционных проектов, кумулятивный способ расчета ставки дисконтирования рекомендует учесть 3 вида риска:

- риск, возникший в результате недобросовестности игроков проекта;

- риск, возникший в результате неполучения планируемых доходов;

- страновой риск.

Значение странового риска указывается в различных рейтингах, которые составляются специальными рейтинговыми фирмами и консалтинговыми компаниями (к примеру, фирма BERI). Факт ненадежности участников проекта компенсируется премией за риск, рекомендуется показатель не более 5 %. Риск, возникший в результате неполучения планируемых доходов, устанавливается в соответствии с целями проекта. Существует специальная таблица расчета.

Ставки дисконтирования, оцененные данным методом, довольно субъективны (слишком зависят от экспертной оценки рисков). Также они намного менее точны, нежели методика расчета на основе модели «Оценка долгосрочных активов».

Экспертная оценка и иные методы расчета

Самым простым путем вычисления ставки дисконтирования и довольно популярным в реальной жизни является установка ее экспертным методом, со ссылкой на требования инвесторов.

Однозначно, что для частных инвесторов расчет, основанный на формулах, не может быть единственным способом принятия решения относительно правильности установления ставки дисконтирования проекта/бизнеса. Любыми математическими моделями возможно только лишь приблизительно оценить реальность ситуации. Инвесторы, полагаясь на собственные знания и опыт, способны определиться с достаточной доходностью для проекта и опираться на нее как на ставку дисконтирования, осуществляя расчеты. Но для адекватных ощущений инвестор должен очень хорошо разбираться в рынке, иметь большой опыт.

Однако надо полагать, что экспертная методика наименее точна и вполне может исказить результаты оценки бизнеса (проектов). Поэтому рекомендуется, определяя ставку дисконтирования экспертным или кумулятивным методами, в обязательном порядке анализировать чувствительность проекта к изменениям ставки дисконтирования. В таком случае перед инвесторами будет в максимальной степени точная оценка.

Конечно, существуют и используются альтернативные способы расчеты ставки дисконтирования. К примеру, теория арбитражного ценообразования, модель дивидендного роста. Но данные теории очень сложны для понимания и редко применяются на практике.

Применение ставки дисконтирования в реальной жизни

В заключение хотелось бы отметить, что у большинства компаний в процессе деятельности возникает необходимость определять ставку дисконтирования. Необходимо понимать, что самый точный показатель может быть получен при применении методики WACC, в остальных же методах имеется значительная погрешность.

В работе рассчитывать ставку дисконтирования приходится нечасто. В основном это связано с оценкой крупных и значительных проектов. Реализация их влечет за собой изменение структуры капитала, курса акций фирмы. В таких случаях ставка дисконтирования и способ ее расчета согласовываются с банком-инвестором. Ориентируются в основном на полученные риски в аналогичных компаниях и на рынках.

Применение тех или иных методик также зависит от проекта. В случаях, когда понятны и известны отраслевые нормативы, технология производства, финансирование, накоплены статистические данные, используется нормативная ставка дисконтирования, установленная на предприятии. Оценивая малые и средние проекты, ссылаются на расчет сроков окупаемости, с акцентом на анализ структуры и внешней конкурентной среды. На деле комбинируются методы расчета ставки дисконтирования реальных опционов и денежных потоков.

Нужно отдавать себе отчет, что ставка дисконтирования является лишь промежуточным звеном при оценке проектов или активов. В действительности, оценка всегда субъективная, главное, чтобы она была логичная.

Встречается такая ошибка – дважды учитываются экономические риски. Так, к примеру, часто смешивают два понятия – страновой риск и инфляция. В результате ставка дисконтирования увеличивается вдвое, появляется противоречие.

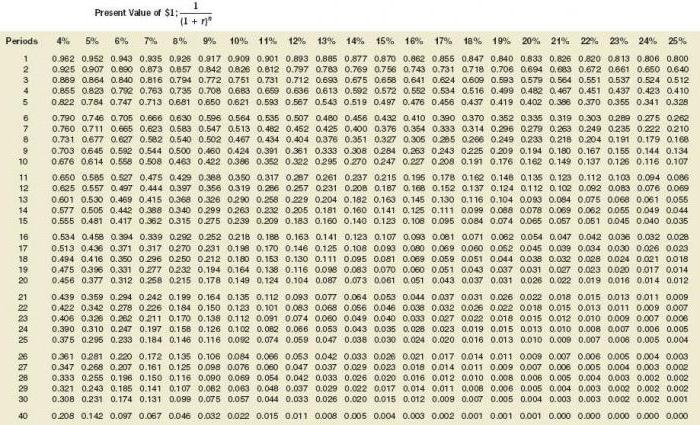

Не всегда имеется необходимость рассчитывать. Существует специальная таблица расчета ставки дисконтирования, пользоваться которой очень просто.

Также хорошим индикатором является стоимость кредита для определенного заемщика. В основе установки ставки дисконтирования может лежать фактическая кредитная ставка и уровень доходности облигаций, которые имеются на рынке. Ведь доходность проекта не существует лишь внутри собственной среды, на нее влияет и общеэкономическая ситуация на рынке.

Однако полученные показатели также требуют существенной корректировки, связанной с риском самого бизнеса (проекта). В настоящее время довольно часто применяется методика реальных опционов, но она очень сложна с методологической точки зрения.

Для того чтобы принять во внимание и такие факторы риска, как вариант приостановки проекта, изменения технологий, потерь рынка, практиками в оценке проектов искусственно завышаются дисконтные ставки (до 50 %). При этом никакой теории за этими цифрами нет. Подобные же результаты вполне можно получить, используя сложные вычисления, в которых в любом случае большинство прогнозных показателей определялись бы субъективно.

Правильно определить ставку дисконтирования – это проблема, связанная с основным требованием к информационному содержанию, формируемому в финансовой отчетности и учете. Иначе говоря, если возникло основание для сомнений, а правильно ли оцениваются активы или обязательства, а не отсрочено ли денежное возмещение, то необходимо применить дисконтирование.

Выбирая ставку дисконтирования, важно понимать, что она должна в максимальной степени приближаться к ставке, полученной заемщиком банка-кредитора на реальных условиях в существующей среде.

Итак, ставка дисконтирования для определенных активов (допустим, для основных) приравнивается к ставке, по которой фирма должна была бы заплатить, привлекая средства для покупки аналогичной собственности.