Желаете перевести бизнес на упрощенную систему налогообложения ЕНВД? В этой статье вы найдете подробную инструкцию по оформлению заявления на переход на ЕНВД, включая бланки, сроки подачи и примеры заполнения. Познакомьтесь с необходимыми документами и избежите ошибок при переходе на льготный режим!

Что такое ЕНВД и кому он подходит

ЕНВД или единый налог на вмененный доход - это упрощенная система налогообложения для отдельных видов предпринимательской деятельности. Основное преимущество ЕНВД в том, что налог исчисляется не от реального дохода, а от "вмененного", то есть потенциально возможного. Это позволяет компаниям экономить на налогах и вести учет без привлечения бухгалтера.

На ЕНВД могут перейти организации и ИП, занимающиеся такими видами деятельности, как:

- розничная торговля

- бытовые услуги

- общепит

- перевозка пассажиров

- рекламная деятельность

Полный перечень разрешенных видов бизнеса для ЕНВД приведен в статье 346.26 НК РФ.

Применять "вмененку" нельзя, если площадь торгового зала превышает 150 кв.м, а численность сотрудников - 100 человек. Также существуют ограничения по годовой выручке. Не во всех регионах ЕНВД введен местными властями.

Например, сумма ЕНВД за месяц для парикмахерской рассчитывается так:

ЕНВД = Базовая доходность (7000 руб.) x Физический показатель (3 рабочих места) x Коэффициент-дефлятор (1,798) = 37 567 руб.

Условия перехода на ЕНВД

Чтобы начать применять ЕНВД, организации или ИП необходимо подать заявление в налоговый орган. Сделать это следует в течение 5 дней с момента фактического начала соответствующей деятельности.

На ЕНВД можно перейти:

- с общей системы налогообложения

- с УСН

- с самого начала деятельности (при регистрации)

При этом нельзя одновременно совмещать ЕНВД и другие налоговые режимы. Заявление подают как организации, так и индивидуальные предприниматели.

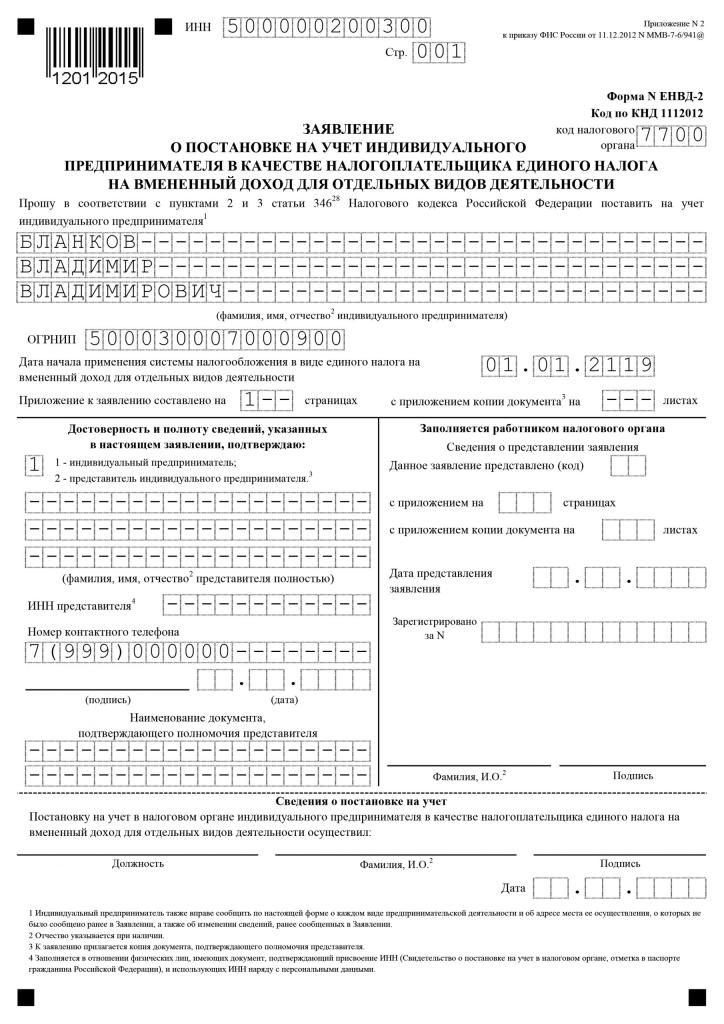

Бланки заявлений на ЕНВД

Для юридических лиц предназначен бланк заявления ЕНВД-1, а для ИП - ЕНВД-2. Готовые формы можно скачать на сайте ФНС России. Давайте разберем пример заполнения.

В ЕНВД-1 указываются реквизиты организации, вид деятельности, который переводится на ЕНВД, а также его физические показатели (площадь, количество работников и т.д.). К заявлению не нужно прилагать дополнительные документы.

А вот если заявление подает представитель по доверенности, ее копия прилагается обязательно.

Подача заявления в налоговую инспекцию

Заявление о применении ЕНВД подается в налоговый орган по месту фактического ведения деятельности. Исключение - транспортные компании, осуществляющие перевозки или развозную торговлю, а также занимающиеся наружной рекламой. Они подают заявление по юридическому адресу.

Подать документы можно:

- Лично или через представителя

- По почте заказным письмом с уведомлением

- В электронном виде через сайт ФНС

Налоговики должны рассмотреть заявление в течение 5 рабочих дней с момента получения.

Получение уведомления о постановке на учет по ЕНВД

После подачи заявления компания или ИП получает от налоговой инспекции уведомление о постановке на учет в качестве плательщика ЕНВД. Датой постановки на учет считается дата начала применения ЕНВД, которая указывается в самом заявлении.

Если пропустить 5-дневный срок для подачи заявления на ЕНВД, то может быть доначислен налог по общей системе за весь незаконный период.

Внесение изменений в сведения по ЕНВД

Если организация расширяет перечень видов деятельности, облагаемых ЕНВД, или решает от него отказаться, необходимо подать уточненное заявление в налоговый орган. Для изменения объекта налогообложения используется та же форма ЕНВД-1.

При желании прекратить применение ЕНВД следует уведомить инспекцию в течение 5 дней со дня фактического прекращения соответствующей деятельности.

Снятие с учета в качестве плательщика ЕНВД

Чтобы сняться с учета по ЕНВД, юрлицу нужно подать заявление по форме ЕНВД-3, а ИП - ЕНВД-4. Сделать это требуется в случае полного прекращения деятельности, облагаемой ЕНВД, или перехода на другой налоговый режим.

Подать заявление о снятии с учета как плательщика ЕНВД необходимо не позднее 5 дней со дня прекращения такой деятельности или смены режима налогообложения.

После рассмотрения заявления налоговый орган направляет компании уведомление о снятии с учета по ЕНВД.

Ответственность за нарушения в сфере ЕНВД

За несвоевременную подачу заявления о постановке на учет по ЕНВД для организации предусмотрен штраф 10 000 рублей, для ИП - 1000 рублей. Если в результате нарушены требования применения ЕНВД, может быть доначислен налог по общей СНО.

Неуплата ЕНВД также влечет штрафные санкции. При отсутствии уведомления о постановке на учет налоговики могут доначислить налоги и пени за весь период. Решения налогового органа можно обжаловать в установленном порядке.

Расчет налоговой базы по ЕНВД

Налоговая база по ЕНВД определяется как денежное выражение потенциально возможного к получению индивидуальным предпринимателем или организацией годового дохода по видам предпринимательской деятельности.

Расчет налоговой базы производится по следующей формуле:

где:

- БД - базовая доходность в месяц по определенному виду деятельности;

- ФП - значение физического показателя (площадь, количество работников и т.д.);

- Кд - коэффициент-дефлятор, ежегодно утверждаемый Минэкономразвития РФ.

Заполнение физических показателей в ЕНВД-1 и ЕНВД-2

Одним из важных моментов при заполнении бланков заявлений ЕНВД-1 и ЕНВД-2 является правильное указание физических показателей. Они используются для расчета налоговой базы.

Для розничной торговли физическим показателем служит торговая площадь в квадратных метрах. Для общепита - площадь зала обслуживания посетителей. А для автотранспортных услуг физпоказателем является количество транспортных средств.

Значения показателей должны строго соответствовать действительности. Иначе это может быть расценено налоговыми органами как занижение налоговой базы и повлечь штрафные санкции.

Подтверждающие документы для ЕНВД

Хотя дополнительные документы к заявлениям ЕНВД-1 и ЕНВД-2 в общем случае не требуются, иногда они могут понадобиться. Например, если заявление подает представитель организации или ИП, к нему обязательно прилагается доверенность.

Кроме того, налоговики могут запросить у организации документы, подтверждающие правильность указанных в заявлении физических показателей. Это может быть план торгового зала с указанием площади, договор аренды помещения, выписка из ЕГРЮЛ и т.д.

Поэтому компаниям, переходящим на ЕНВД, рекомендуется заблаговременно подготовить пакет подтверждающих документов, чтобы предъявить его по запросу налогового органа.

Особенности заполнения ЕНВД-1

Рассмотрим некоторые нюансы заполнения бланка заявления ЕНВД-1, которое предназначено для юридических лиц.

В строке "Полное наименование организации" указывается наименование в соответствии с учредительными документами с указанием организационно-правовой формы.

Если у компании есть обособленные подразделения, осуществляющие деятельность на ЕНВД, их адреса нужно перечислить в строке "Место нахождения обособленных подразделений".

Особое внимание следует уделить правильности заполнения раздела III "Показатели за налоговый период". Здесь указываются физические показатели вида деятельности, переводимого на ЕНВД.

Таким образом, при заполнении ЕНВД-1 важно уделить внимание корректному указанию реквизитов, адресов и физических показателей для верного расчета налоговой базы.